港交所新茶饮IPO风云:古茗喜茶奈雪等能否打败蜜雪冰城?

蜜雪冰城用20余年时间积累的经验,其他品牌难以在短时间内就完全复制下来。不过,其他品牌尚属年轻气盛,有更大的成长空间施展。

©️懂财帝出品 · 作者|逸凡

蜜雪冰城向市场表明了要上市的决心,被A股拒绝后,又跑到港交所碰运气。

古茗先一步向港交所提交招股书,茶百道去年就在排队。

如果这些新茶饮能成功IPO,加上“新茶第一股”奈雪的茶,港交所将汇聚低端、中端、高端三种不同定位的品牌,市场将如何投票?

相比奈雪的茶“腰斩”的市值,蜜雪冰城的估值预计涨了两倍,或为估值最高的新茶饮品牌。据企查查数据,其仅在2021年1月完成一轮融资,估值超过200亿元。同年7月,喜茶完成5亿美元融资,估值超过600亿元

而据此前A股IPO披露的数据,蜜雪冰城拟发行不低于发行后总股本的10%,募集资金投资额约64.96亿元,据此推算,其估值将达649.6亿元。

另有消息称,蜜雪冰城拟在港股进行约10亿美元规模的IPO,按10%发行股份推算,蜜雪冰城估值将达100亿美元,超过700亿元。

蜜雪冰城以过百亿的营收成为奶茶界的“巨无霸”,其他品牌的崛起或逆转也进一步验证了蜜雪冰城的赚钱逻辑。

喜茶学习蜜雪冰城的加盟模式后,久违地传出营收的好消息。同样专注供应链建设的古茗,长年维持盈利。

有意思的是,蜜雪冰城创始人的弟弟张红甫曾对外表达过对古茗和喜茶的欣赏,认为喜茶拉高了行业高度,古茗供应链稳扎稳打。

而解不开供应链难题的茶颜悦色,困于长沙,偶尔靠涨价解决生存危机。其“平替”霸王茶姬趁势走向全国,一年内门店总数便突破了千家。

这些年,业内从“质疑蜜雪冰城”到“学习蜜雪冰城”。然而,“不蜜雪冰城化”,难道就注定是败者?

01|兜售加盟模式

张红超不是加盟模式的发明者,但在业内,他是让同行见证到加盟模式魔力的人。

其弟弟张红甫算是第一批加盟商,张红甫曾在创业日记中这样写道:“一定要量大,把这些费用摊到很低很低。”

成立前10年,蜜雪冰城只开了1家店,从1000家到10000家用了6年,再到20000家只用了两年,刷新至36153家的记录花了不到两年,实现了99.8%的加盟商占比。

“量大出奇迹”的路,蜜雪冰城走通了。

2019年-2023年前三季度,蜜雪冰城分别实现营业收入25.66亿元、46.8亿元和103.51亿元、135.76亿元和153.93亿元,最高增速达121.18%。

同期实现净利润分别为4.41亿、6.3亿、19.11亿、20.13亿和24.53亿元,最高增速达202.53%。

赚钱的样板在此,张氏兄弟不仅向潜在加盟商兜售加盟模式,也为同行提供了一条取胜的捷径。

蜜雪冰城不从加盟商的经营收益里提成,仅象征性收取加盟费。在业绩记录期,仅有不到2%的收入来自加盟费和相关服务费。

在省会城市、地级城市、县级城市,开一家蜜雪冰城店的加盟费分别为11000元/年、9000元/年、7000元/年,相当于普通上班族一两个月的工资。

同时,它用加盟模式作为诱人的包装,向加盟商兜售“暴富梦”。一位蜜雪冰城的高管曾把加盟商潜质总结为一个简单标准,即想不想 “买奔驰”。

造富故事上演了不少,有媒体曾统计,一家开在地级市的蜜雪冰城加盟店,抛去各项成本,年利润率约为22.7%,收入约在70万至110万元不等,一般1~2年内能回本。

拼不过蜜雪冰城,执迷于自营的喜茶、奈雪的茶也不得不“真香”,改变从前的商业模式,采取以加盟替代直营为门店的核心扩张模式。加盟商少的品牌通常不被市场看好,进而促使品牌主动加快扩张。

2022年11月,喜茶宣布开放加盟,招标的重点针对低线城市。其在2022年初陷入裁员风波,前三季度月收入平均为3亿多元,2021年的前三季度月收入则在4亿多元,同比下降20%左右。

2023年,喜茶挺进210多个新城市,门店总数突破3200家,同比上一年增长280%,创造了业内过去一年最快的门店增速。

加盟商的加入带旺了喜茶的生意,据其2023年报告,门店连续12个月实现月销量同比大幅增长,最高单月同比销量增幅达80%。

奈雪的茶“头更铁”,在7月开放加盟后,2个月仅开出4家加盟店。

顶着“新茶饮第一股”光环的奈雪的茶,实际已“负债营业”多年。2022年奈雪的茶总收入为42.92亿元,同比减少0.12%,净亏损额为4.75亿元,较上一年 1.45亿元的净亏损扩大了3倍多。

无法盈利自然会失宠,当前奈雪的茶3港元左右的股价,较2021年6月末上市时的发行价19.8港元缩水8成,市值从上市时约340亿港元跌至不到60亿港元。

规模效应是新茶饮盈利的关键要素,但并非唯一要素。

蜜雪冰城号称是中国第一、世界第二的现制饮品企业,让雪王屈居第二的便是坚持直营的星巴克。

星巴克CEO舒尔茨将星巴克的成功归功于“第三空间”,区别于人们居住的第一空间、工作的第二空间。以咖啡为粘合剂,星巴克给消费者打造了一个轻松便利、可以自由聊天的社交场所。

有了珠玉在前,很多后来者争相模仿星巴克,其中就有奈雪的茶。

可惜,奈雪的茶能模仿得了星巴克“第三空间”的外壳——门店大、讲究空间设计、开在CBD或商圈核心位置等,却模仿不了“第三空间”的内核——深入人心的品牌效应和文化氛围。

何况,星巴克也并非靠第三空间的概念赚钱,而是和蜜雪冰城类似,依赖强大的供应链带来的低成本。

02|供应链网络战

张红超卖了26年冰淇淋和奶茶,绝大部分时间都在研究原材料供应问题。从村子租民宅的小作坊生产,到蜜雪冰城产业园,庞大的供应链网络逐步形成。

据《晚点LatePost》报道,每天超过2000 辆卡车,载着新鲜柠檬、水果罐头、冰淇淋粉和两种不同甜度的糖浆,从蜜雪冰城产业园驶向全国18个分仓,再到各地的门店。

截至2023年三季度,蜜雪冰城建成了占地共计67万平方米的五大生产基地,覆盖糖、奶、茶、咖、果、粮、料全品类食材,年综合产能达约143万吨,是国内现制饮品行业中极少数实现加盟商的饮品食材、包材及设备100%从品牌方采购的品牌。

古茗创始人王云安也在创业不久,就琢磨供应链事宜。和合伙人拿出14万买车,给加盟商送货,让加盟商专心经营店铺。

喜茶的供应端也实力不俗,既有自建茶园又有共建果园。如今,喜茶已在全国打造了41个原料仓库,覆盖300多个城市。

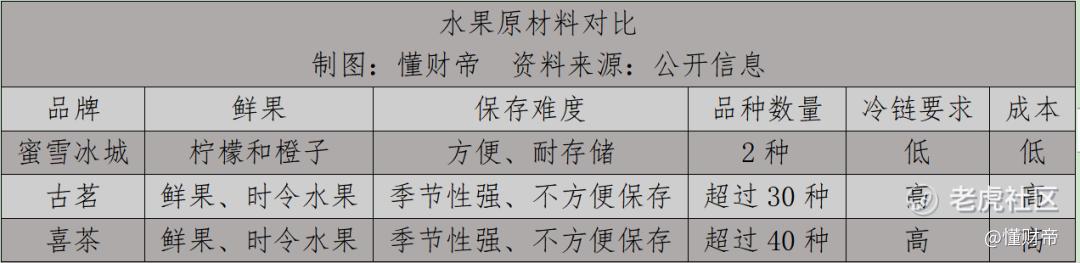

尽管各家都意识到供应链的重要性,但古茗和喜茶无法照搬蜜雪冰城的模式,让供应链成为致胜法宝,核心原因出在产品上。

“出单车的钱,还想要什么宝马”。网友一边调侃蜜雪冰城的产品味道,一边继续买蜜雪冰城的产品。这符合蜜雪冰城的初心,让任何人买得起最基础的快乐,但无法百分百保证这各路“快乐的味道”让每个人满意。

蜜雪冰城的新鲜水果只用柠檬、柑橘两种,冷藏可存放半年,可在价格低位采购,物流成本也较低。只要成本控制得当,供应链就会是收入支柱。

据蜜雪冰城此前提交深交所的招股书,食材为蜜雪冰城第一大收入来源,2019年至2022年一季度,营收占比分别为69.59%、69.76%、69.89%、72.16%。

2023年前三季度,蜜雪冰城在国内卖出9.13亿杯柠檬水。中国每10杯现制柠檬水,超过8杯来自蜜雪冰城。2023年前三季度,蜜雪冰城向四川安岳的合作基地采购约4.4万吨柠檬,除了满足自身需求,也向古茗出售。

在古茗的产品中,相当一部分是鲜果茶,研发团队还会根据时令水果、消费者需求等开发新品。

招股书也显示,古茗的水果茶占售出杯数的51%,仅2022年就采购了逾8.16万吨新鲜水果,品种超过30种,是同期中国现制茶饮店品牌中最大的水果采购商。

鲜果种类多,保存的要求各有不同,古茗的仓库内有5个温区。拿一颗产自云南的杨梅举例,它会先被送到当地的冷库预冷,然后乘坐冷链车前往仓储基地,最后被送到加盟商门店,整个过程不超过7天。

古茗建立了23个仓储基地,有至少327辆配送车队和多家第三方冷链物流合作商。逾75%的门店位于仓库的150公里范围内,向超过97%的门店提供两日一配的冷链配送服务。

喜茶的成本控制比起中低端茶饮难得多。喜茶对质量要求很高,会分季采购红颜草莓、巨丰葡萄等时令水果。如黄皮等鲜果,从种植地广东、广西,运输至北京、上海等门店,只能依靠空运,损耗也较大。

但即使在销售旺季,喜茶依然在部分城市实现水果原料每日配送,整体配送及时率大于99.8%。可见,喜茶宁愿付出高昂的成本,也要保持品牌力。

供应链投入之大、耗时之长,不是所有新茶饮品牌都愿意包揽的活。

茶百道倾向当“二道贩子”,从其他供应商处采购各类原材料和设备等,转手卖给加盟商赚差价,这也导致茶百道的供应链成本浮动巨大。

蜜雪冰城还会自己动手生产糖蜜、果蜜的瓶子,比在外界采购便宜近一半。招股书显示,蜜雪冰城的商品和设备销售收入在记录期内,均超98%。

这是其他品牌暂时追赶不了的壁垒,如古茗向加盟商销售商品及设备的收入占总营收的80%左右,加盟管理服务收入占据20%左右。

03 |触碰天花板

蜜雪冰城学不了不竞争对手的高端,对方却可以学习蜜雪冰城往低端化发展。

虽然自嘲是“贫民窟女孩儿夏天救星”,但蜜雪冰城对“高端”这件事念念不忘。

2009年左右,张红甫在郑州开了一家高端店,挣扎两年就因业绩太差而“关门大吉”。不甘心的蜜雪冰城在2018年再度试水,推出高端品牌“M+”,也没掀起什么波澜。

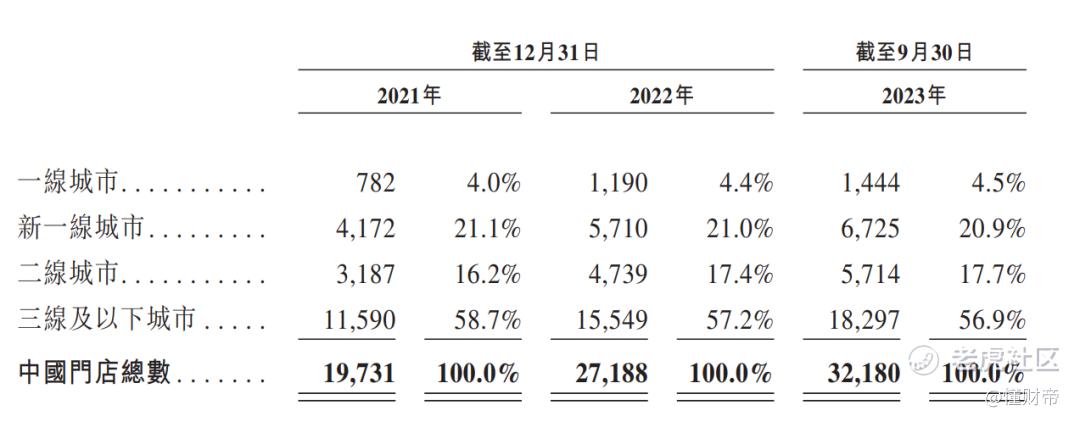

看到喜茶、奈雪的茶在一线城市混得风生水起时,蜜雪冰城逐步在一线城市发力,但进展缓慢,2021年至2023年三季度,一线城市门店占比从4%略提升到4.5%。

蜜雪冰城冲不上一线城市,喜茶能做到从CBD向县城街边进攻。

根据DT财经发布的一组数据,喜茶在三线及以下城市的开店数量,超过二线城市、正在接近一线城市。

在满足其他条件的情况下,只要加盟商能拿出30万元-50万元的资金,一般奶茶品牌就同意了。而喜茶要求合伙人除了准备50万元左右的开店费用,还得拥有额外100万元现金储备现金。

尽管门槛更高,但挡不住加盟商的热情。喜茶方面曾透露,开放首日申请人数即突破1万。在2023年,喜茶共面试了7700多位潜在事业合伙人,最终只有一小部分合伙人通过了筛选。近几个月来,加盟申请仍在每月1万份以上。

蜜雪冰城崛起于冰饮相对匮乏的年代,现在满大街都是奶茶店。向蜜雪冰城“取经”后,不少新茶饮活得更好了,这是张氏兄弟不得不担心的事。

蜜雪冰城的毛利率整体呈下降趋势,从2021年的31.3%降低至2022年的28.3%,2023年前三季度有所回升,未能重回30%的水平。古茗的毛利率则在今年前三季度增至31%,超越2021年的水平。

而且,蜜雪冰城的模式不难复制,加盟商转头也能复制出一个翻版。

甜啦啦的创始人王伟曾是蜜雪冰城安徽蚌埠的大加盟商,5年内拓店4000家,以蜜雪冰城更低的开店成本吸引加盟商。蜜雪冰城的前期开店费用为30万元起,甜啦啦则在20万元左右。蜜可兰淇、冰界饮品均是由前加盟商改头换面而来。

吃过几次“背叛”的哑巴亏,让蜜雪冰城对加盟商壮大保持警惕。2021年、2022年及2023年前9个月,蜜雪冰城表示并无任何重大的客户集中风险,前五大客户的收入分别占各期间总收入的1.9%、1.4%及 1.2%。

高端品牌下沉,试图通吃高端市场与下沉市场。奈雪的茶官宣降价后,股价拉升14.89%,市场看好其对中端品牌降维打击的能力。

2022年,极海品牌监测平台曾通过加盟商的选址逻辑推算,蜜雪冰城的最终门店规模将在3.13万~3.76万家之间,这与招股书中披露的数据接近。

比起被“炒鱿鱼”的加盟商,不愿意干的加盟商增加明显。招股书显示,蜜雪冰城要求关闭的门店数量分别为371家、432家和453家;加盟商自行关店的门店数为206家、264家和403家。

解决流量见顶的办法,是寻找新流量,蜜雪冰城进攻高端市场不理想,把希望寄托在出海上。

蜜雪冰城重点运营东南亚市场,2018年把首家海外门店开在越南河内。截至2023年9月30日,蜜雪冰城已在海外11个国家开设约4000家门店,门店数在东南亚市场排名第一。

但据蜜雪冰城在深交所递交的招股书,截至2022年3月,越南的249家门店净亏损32.2万元,印尼的317家门店净利润仅为223.55万元。在最新的港交所招股书中,蜜雪冰城未再具体披露海外市场的具体经营数据。

蜜雪冰城用20余年时间积累的经验,其他品牌难以在短时间内就完全复制下来。不过,其他品牌尚属年轻气盛,有更大的成长空间施展。

说明:数据源于公开披露,不构成任何投资建议,投资有风险,入市需谨慎。

—END—

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。