被动权益投资正在成为市场风口,去年股票ETF规模大增1.36万亿。除了被动投资产品的便利性,近年主动权益收益难以跑赢指数也是原因。

统计发现,近1年,建信基金旗下全部18只股票型基金(A/C份额合并计算,下同)收益全部不及沪深300。其中只有3只基金跑赢同期业绩比较基准,比例仅仅16%,超8成股票型基金跑输同期业绩比较基准。

主动投资表现如此弱势,投资者将资金投向收益更高、费率更低的被动型基金,也是情理之中。

作为老牌银行系基金,2014年,建信基金发行了旗下现有最早的股票型基金建信改革红利股票。目前股票型基金总共有20只,总共规模240亿元,行业排名21,其中18只成立时间超过1年。

截止2023年底,建信基金旗下管理股票型基金的基金经理有25位之多,该数量在全行业排名第5。

25位基金经理总共管理18只股票型基金(2023年成立不计),尽管有人员更替,近1年却没有一只基金跑赢沪深300指数,跑赢沪深300指数的基金也只有3只。

这样庞大的权益投资团队,取得的业绩很难让投资者满意。

建信基金旗下的股票型基金种类丰富,涉及环保、新能源、制造业、中小盘、食品饮料等多个主题,其中大部分都跑输同期业绩比较基准。

建信环保产业股票成立于2015年,距今接近9年,成立至今总回报-11.80%,还是亏损的状态。该基金长期跑输同期业绩比较基准,近3年跑输13个点,近1年跑输5个点。近3年、2年、1年也都跑输同期环保ETF。

同样是投资中小盘股票,建信中小盘先锋近1年收益为-22.83%,跑输中证500ETF近8个点,跑输同期业绩比较基准9个点。

成立于2014年的建信中小盘先锋累计总回报208.90%,整体收益不错。现任基金经理周智硕在2021年10月接手,此后2年多开启近17个点的回撤之路,也没有跑赢同期沪深300。

陶灿是任职期超12年的老将,旗下代表作建信改革红利股票A近2年回撤严重,与红利ETF也拉开了巨大的差距。近2年建信改革红利股票A跑输同期业绩比较基准23个点,跑输红利ETF 28个点。

新人基金经理2024年已亏20%

建信电子行业基金年内亏损超21个点,位列股票收益排行榜倒数第四。这只基金成立时间还不到1年,由江映德担任基金经理,目前累计收益-20.33%,已经带来了2成的净值回撤。

江映德的从业经历较短,在2023年成立建信电子行业的时候,从业经历仅有2年,还算是业内新人,发行时期过往的业绩也都是亏损的。

另一只由江映德管理的建信弘利灵活配置混合基金,任职回报-33.63%,在最近一个报告期(2023年半年报)。该基金的换手率高达1087.95%,超过行业平均值3倍。

这样一位高换手的新手,在2023年却接连成立了两只股票基金,建信电子行业股票和建信新材料精选股票,目前两只基金的业绩都是负的。

股票指数产品2023年零成立却清盘3只

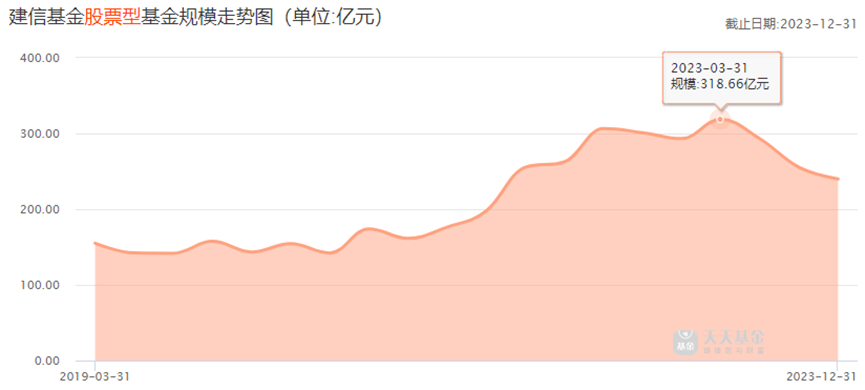

建信基金的股票型基金规模在2023年3月底达到318亿元,到年底快速下跌到240亿元,年内就下跌了24%。

2023年,整个基金市场主动权益基金规模也在缩小,相应地指数基金规模大增,尤其股票型ETF份额和规模一马当先,份额合计超过1.36万亿份,较年初增长52%。

建信基金却没能抓住这波股票型ETF的火热行情,旗下股票型ETF的总规模不到百亿元,在7300亿元的总基金规模里占比非常小。

指数增强型基金是建信基金的强项,建信中证1000指数增强A 近3年跑赢同期业绩比较基准14个点。建信中证1000指数增强和建信中证500指数增强分别有15.8亿元和48.9亿元的规模,也都给投资者带来了不错的增强收益。

在其它宽基ETF和主题ETF上,建信基金的产品规模和流动性就小了很多,规模最大的是上证50ETF,也只有6.6亿元的规模。市场最大的上证50ETF规模已经达到上千亿。

在产品、数量和种类上也很难满足投资者的多样化投资需求。

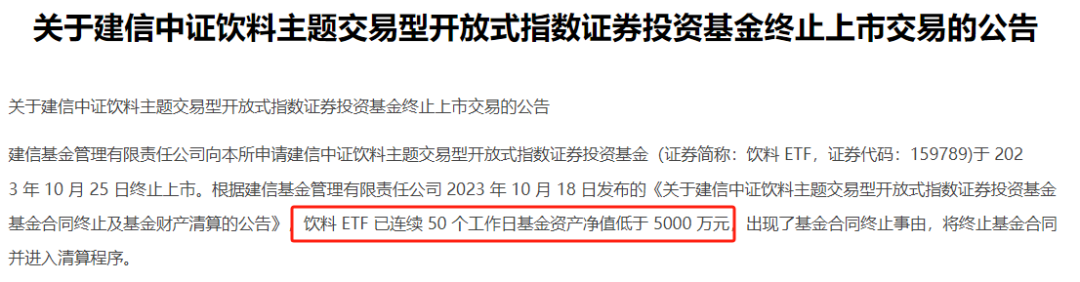

2023年,在指数基金产品上,建信基金只成立了1只债券型基金,没有成立任何股票型指数产品。另一边,2023年建信基金还清盘了建信中证饮料ETF、建信港股通恒生中国ETF、建信中证沪港深粤港澳大湾区发展主题ETF等三只ETF。

清盘的原因都跟规模过小有关。其中饮料ETF是市场较稀缺的消费主题ETF,场内与白酒相关的只有1只酒ETF、1只饮料ETF和6只消费ETF。

主动投资跑不赢指数,被动指数发展乏力。建信基金的权益困境亟待破局。

数据来源:Choice,时间截止:2024年3月7日

精彩评论