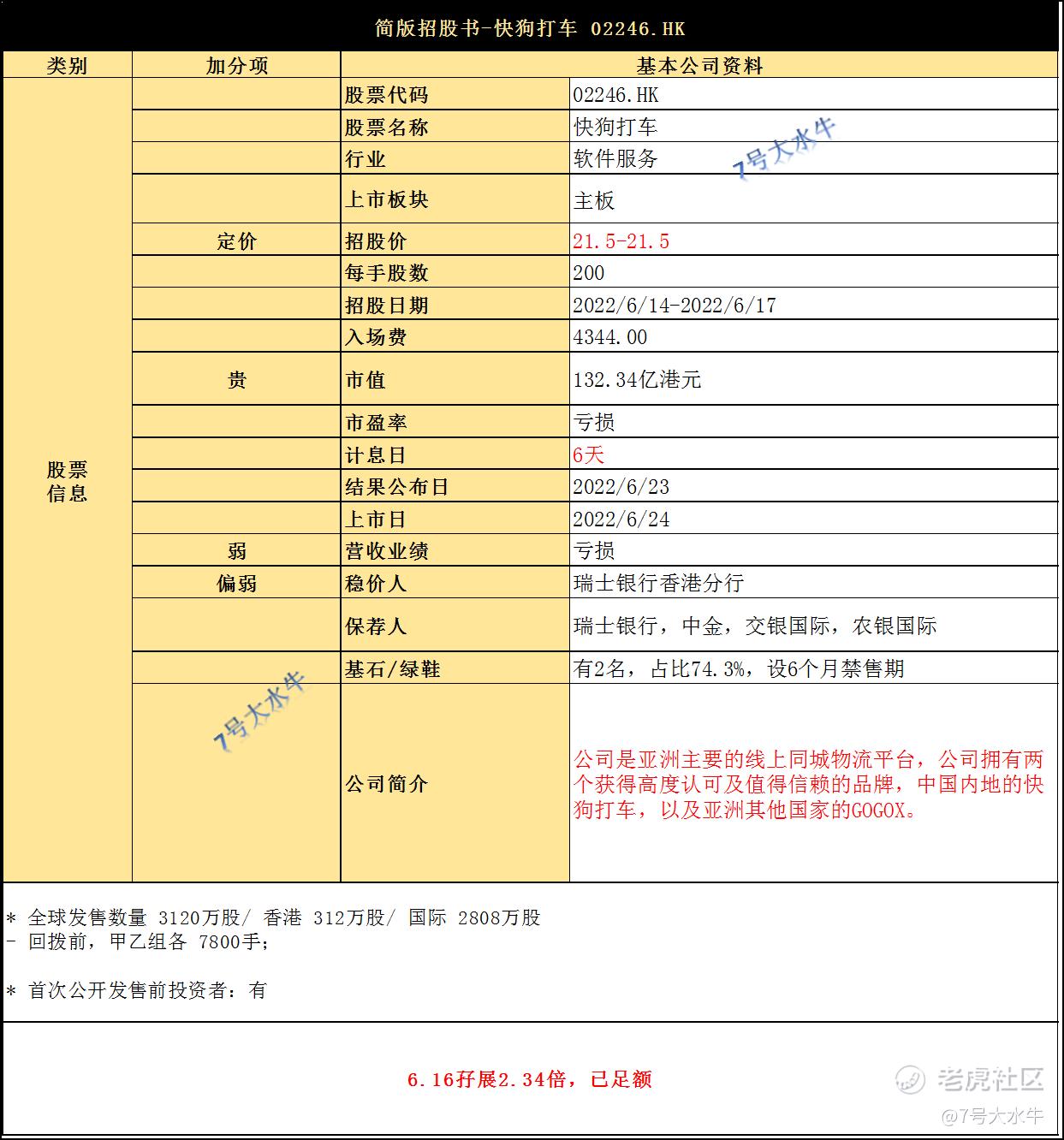

①基本公司信息和经营业绩

②综合点评

全球发售3120万股股份,其中,香港发售股份312万股占10%,国际发售股份2808万股占90%,另有15%超额配股权。

每股定价21.5港元,每手200股,入场费4344港元,预计6月24日上市。

瑞银集团、中金公司、交银国际及农银国际为联席保荐人。

回拨前,甲乙组各7800手,预计一手中签率80%。

公司介绍:

公司是亚洲主要的线上同城物流平台,分别在中国内地、香港、新加坡、韩国,印度开展业务,遍布340多个城市。

公司经营有2个线上同城物流平台:

- 快狗打车,主要负责中国内地的业务;

- GOGOX,也就是之前的GOGOVAN,主要负责亚洲其他地区的市场,如中国香港、新加坡、韩国等。

快狗打车背靠58同城,58速运由58同城于2014年在中国内地正式推出,2017年经阿里巴巴牵线,GOGOVAN和58速运合并成快狗打车。

GOGOVAN由林凯源等人于2013年在中国香港推出,2014年便进入新加坡和韩国市场,2015年又成功进入印度市场。

业务方面:

公司业务分为3个部分:

- 平台服务,主要面向C端用户及部分中小企业提供的物流服务,涵盖货运、快递、搬家;

- 企业服务,是主要针对中小企业提供的定制服务;

- 增值服务,则是面向生态系统中的参与者,为司机提供燃油卡、车辆保养和维修及转介等各种增值服务。

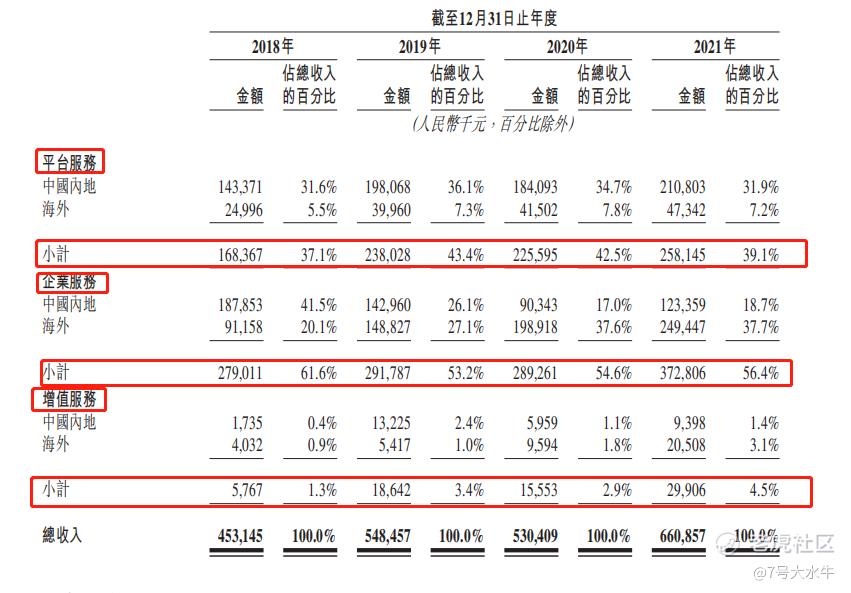

收入结构方面,以2021年来看,

来自平台服务的收入为2.58亿元,占总收入的比例为39.1%;

来自企业服务的收入为3.73亿元,占总收入的比例为56.4%;

来自增值服务的收入为0.299亿元,占总收入的比例为4.5%。

海外收入方面:

快狗打车的海外收入的增速持续高于本土收入增速,公司的海外收入分别占总收入的26.5%、35.4%、47.1%及48.0%。

司机方面:

2018年~2021年,快狗打车分别有约1450万名、1980万名、2400万名及2760万名注册托运人,以及130万名、300万名、420万名及520万名注册司机。

但活跃司机数量同比下滑,由2020年的23.29万名下滑至2021年的21.35万名。

2021年末,活跃司机在注册司机中的占比仅有4.11%。

销售及营销费用方面,

2018年~2021年,分别为5.24亿元、2.96亿元、1.95亿元、3.35亿元,占营业收入的比例分别为115.7%、54.0%、36.7%、50.7%

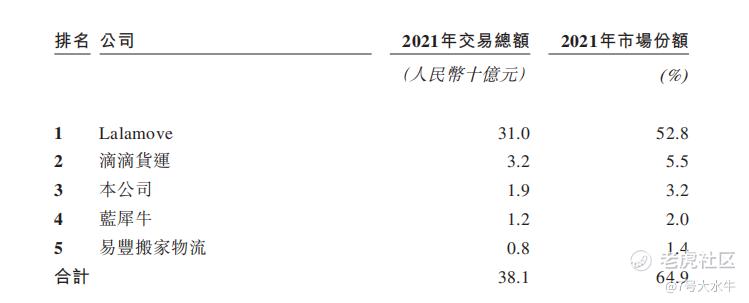

同行对比:

第一名,货拉拉,市场份额52.8%,自2015年以来已经进行8轮融资,融资总额达24.95亿美元;

第二名,滴滴货运,市场份额5.5%,2020年6月成立,2021年1月便宣布已经完成了高达15亿美元的A轮融资;

第三名,快狗打车,市场份额3.2%,Pre-IPO轮融资前仅有3轮融资,累计融资合计仅有14.29亿元(约2.13亿美元)。

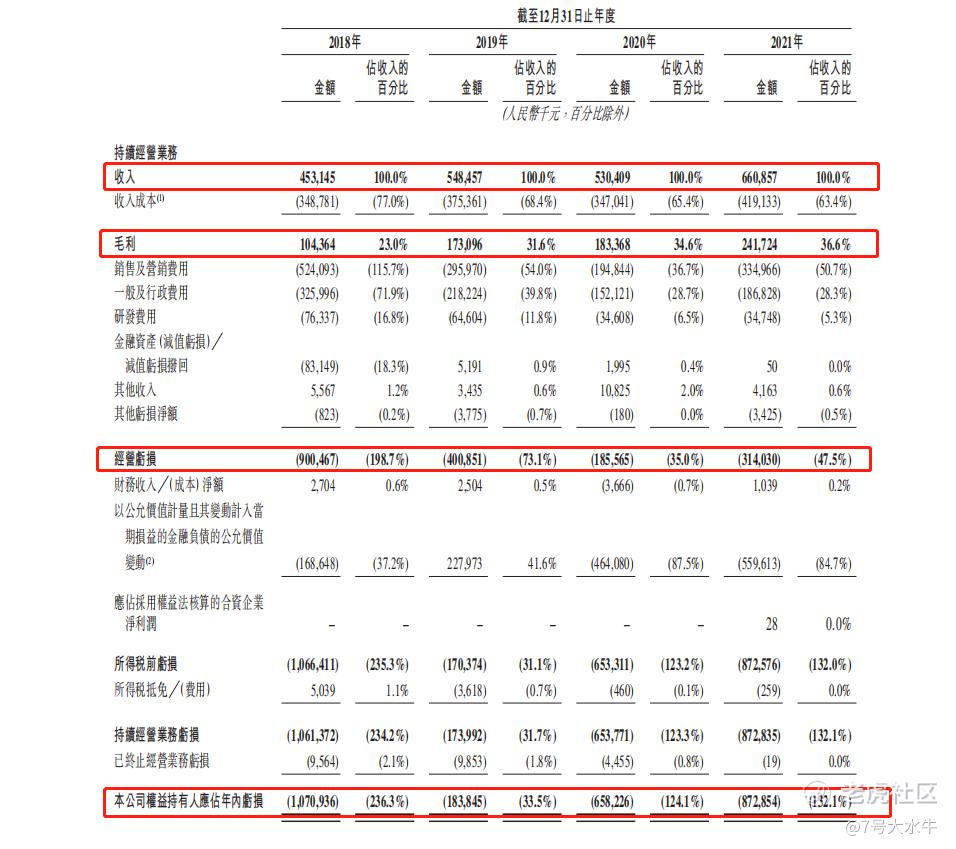

财务方面:

- 18至21年收入分别为4.53亿,5.48亿,5.3亿,6.6亿元人民币;

- 18至21年毛利分别为1.04亿,1.73亿,1.83亿,2.41亿元人民币;

- 18至21年经营亏损-9亿,-4亿,-1.85亿,-3.14亿元人民币;

- 18至21年年期内亏损分别为-10.7亿,-1.83亿,-6.58亿,-8.72亿人民币;

- 18至21年经调整亏损分别约为-7.84亿,-3.87亿,-1.85亿,-3.11亿元人民币。

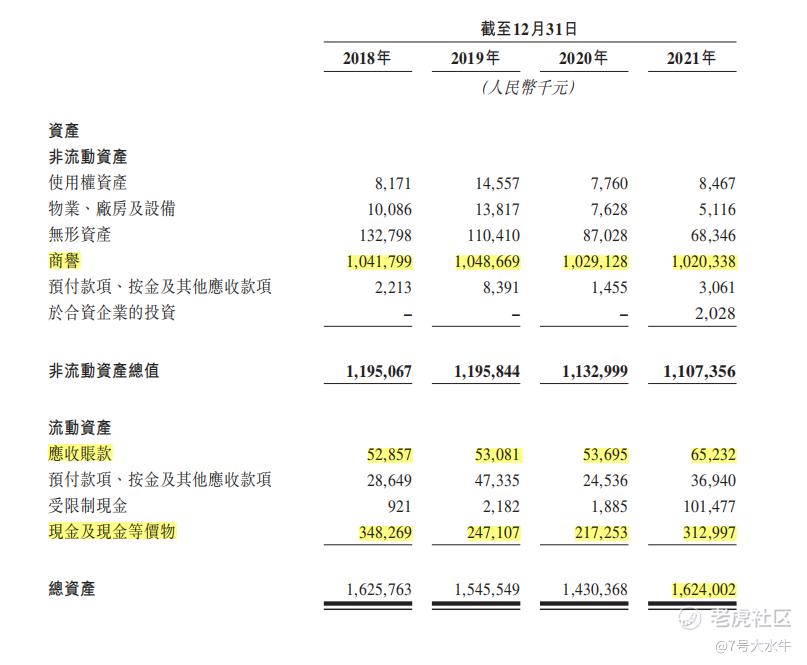

尤其注意的是,公司账面上还有超10亿元的商誉,主要因2017年收购GOGOVAN形成。

截至2021年末,公司账面上的现金及现金等价物仅剩3.13亿元。

首次公开发售前投资者:

2018年7月至2021年6月进行多轮融资,较发售价中间价折让约40.88%至14.53%,设180天禁售期。

最后一轮投资者于2021年6月以2.342美元(约18.38港元)认购股份,投后估值约116亿港元。

前期投资者包括:

阿里巴巴(9988),菜鸟智能物流网络,财富华新,中俄投资基金,UBS,诺伟其定利,GBAHIL,农银国际,交银国际,香港数码港等。

基石投资者方面:

引入2名基石投资者,包括

奇瑞商用车(安徽),认购5000万美元

广发证券,认购1350万美元

合共认购约6350万美元,按招股价计算,约占发售股分74.3%,设6个月禁售期。

股权方面:

【上市后】

- 58速运持股47.95%

- GoGoVan持股16.69%

-阿里巴巴持股14.97%

-其他前期投资者持股15.32%

-参与全球发售的投资者持股5.07%

估值方面:

4月24日提交的申请版本招股书,快狗打车上市估值约为30亿美元(约合235亿港元),预计发行后总市值约为132.34亿港元,相较此前,快狗打车的募资额大幅缩水。

2021年6月最后一轮投后估值约116亿港元。

以2021年收入约6.6亿人民币(7.7亿港元)计算,市销率约17倍。

参考美股货运公司满帮市销率约11倍,公司估值过高。

资金用途:

计划通过香港IPO筹资约6.71亿港元。

约40%预计用于扩大公司的用户基础及提升公司的品牌知名度;

约20%预计用于开发新服务及产品以增强公司的变现能力;

约20%预计用于在海外市场寻求战略联盟、投资及/或收购;

约10%预计将用于提升公司的技术能力及增强公司的研发能力;

约10%预计将用于营运资金及一般公司用途。

③总结

烧钱烧不过货拉拉和滴滴货运,市场竞争相当激烈;

融资能力也不行,还被滴滴赶超排名第二;

净资产资不抵债,现金不多了;

基石占比较高,发行规模较小,基本面用岌岌可危形容不过分,

但是,货运行业倒是能解决几百万人就业问题,希望能坚持过去。

6.16孖展2.34倍,耀才,富途分别认购6000万,4200万,公开已足额。

全网同名:7号大水牛

$快狗打车(02246)$ $美因基因(06667)$ $阿里巴巴(BABA)$

免责声明:

本文仅代表个人观点,不作为任何投资建议,股市有风险,任何投资行为都需要自行承担亏损风险。

精彩评论