全球经济衰退风险中的比特币

2021年4月8日,我斗胆以《掀开比特币泡沫的棺材板》如此“黑色”且“死亡”的预警标题推文,吹哨了比特币在当年4月13日的见顶,以及随后的崩盘,和已然持续了2年的熊市。

在这前后,我于《比特币市场风声鹤唳,加密货币的未来到底在哪里?》和《比特币本质思辨》都聊了相关的深层次逻辑。

流动性

受美元真实流动性和金融条件变化的推动,2023年全球几乎所有利率敏感的风险资产都有所上涨,尔后在Q3有所回落。

将会雪上加霜的是,即便美欧均出现了经济收缩迹象,以及某巨型房产市场动荡不断,全球大多数央行依然还在回收流动性。

与这一切对应的,是BGCI加密货币指数——这个依赖于零利率的资产类别,在面对这个残酷现实时的相对的低迷表现。

趋势性

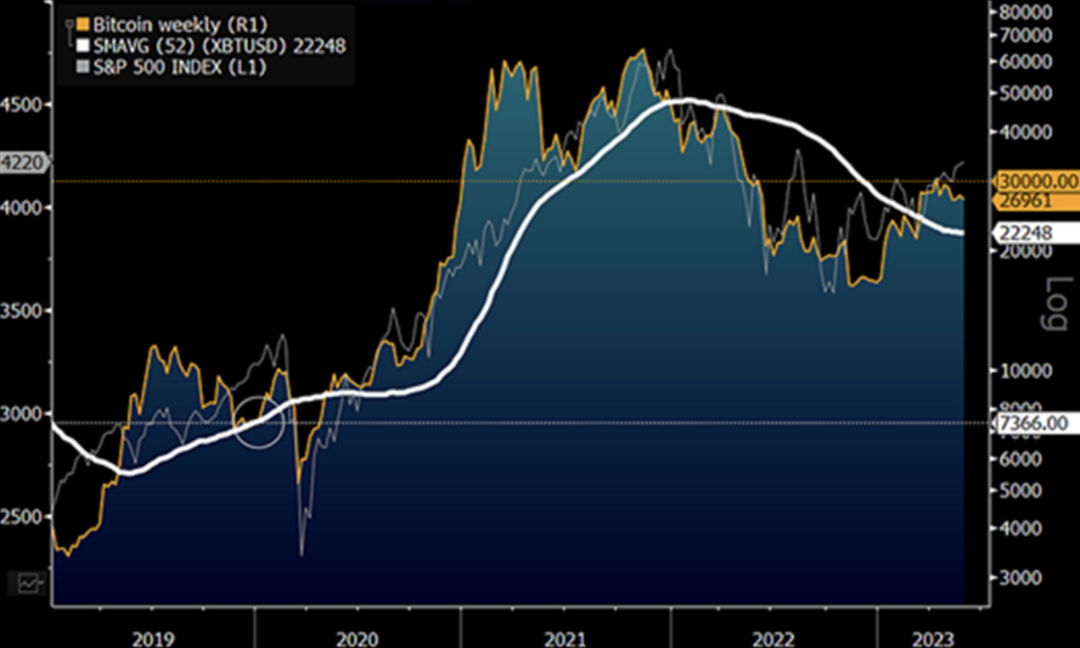

比特币的下行趋势依然如旧,尽管大感冒期间的巨额流动性让这个资产类别曾享受了SpaceX般的火箭升天。

而流动性的不断抽离,正不断被技术图表体现。从季度走势回到更广阔的年度数据,比特币的52周移动平均线呈下行趋势。

根据52周线与大感冒抛物线的技术规律,今年每当靠近$30,000,投资者押注比特币的边际效趋0,过热的市场会被年度趋势冷却。

相关性

受制于这个趋势,2023年BGCI加密货币指数一直未能突破其2017年推出以来的最高点,整个市场依然处于大熊市的整固之中。

值得注意的是,BGCI加密货币指数相对于RTY罗素2000指数的季度贝塔值为2.1,其年度波动率则大约是2.4倍。

那么,当仍然维持在相对高位的小盘股市场因经济衰退而下跌时,本就不强势的加密货币或将被退潮效应打得雪上加霜。

博客作者 | Jiaqi Wu,斯隆学者,师从于2001年诺贝尔经济学奖得主 A. Michael Spence 。

风险声明 | 本文为斯隆学者个人笔记,不构成投资建议,与任何组织均无关。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。