备受关注的12月FOMC:冷水泼定了?

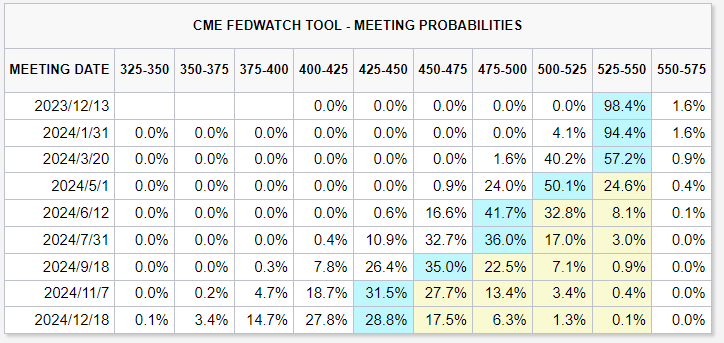

本周将迎来FOMC的12月会议,年度最后一次毫无悬念的悬念将揭晓。加息是肯定到头了,市场只是在赌美联储的“Higher For Longer”到底有多“Longer”。

从CME的利率交易来看,市场押注2024年全年降息5次(每次25bps),并且从3月就开始降息。

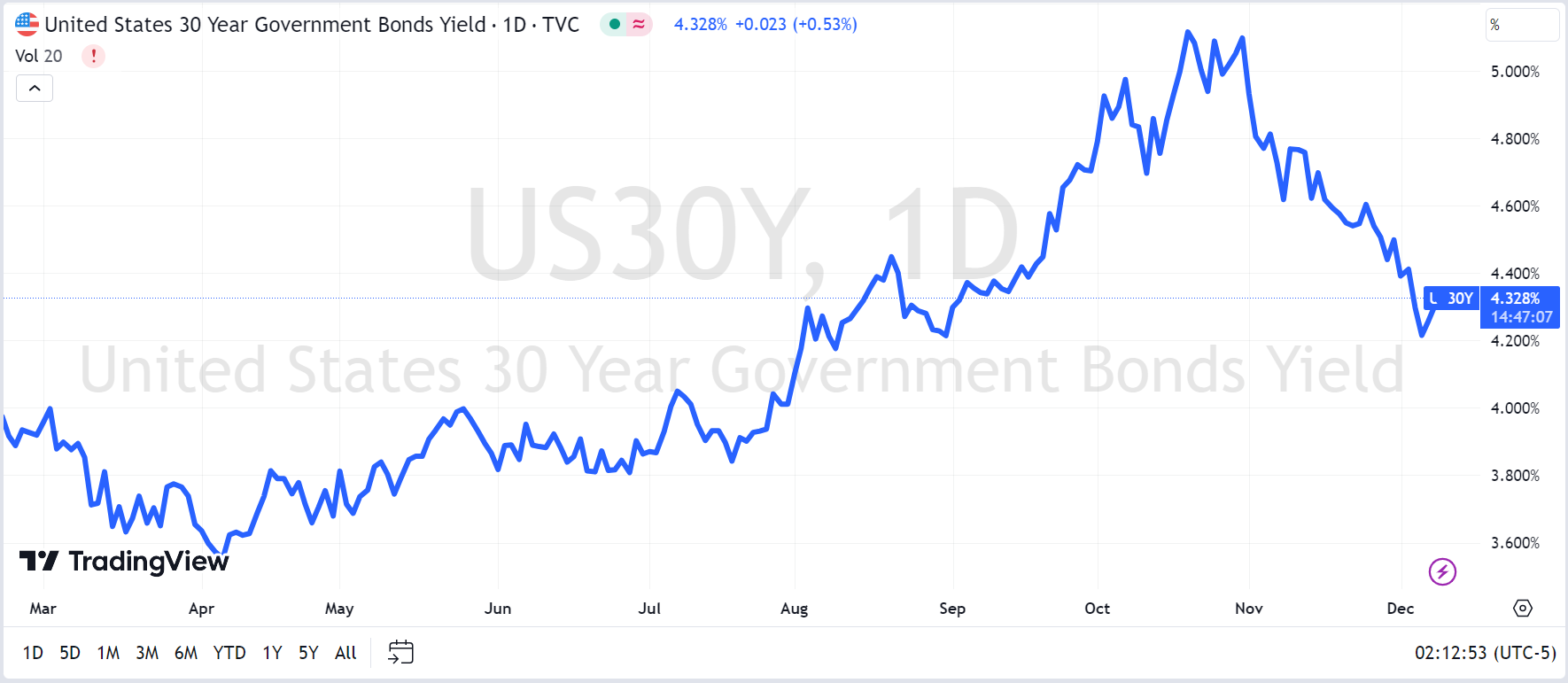

而过去一个月,长端美债收益率快速从5%快速降至4.2%,成为包括美债、股市、黄金、加密货币等资产表现的主要推动力。 $20+年以上美国国债ETF-iShares(TLT)$ $3倍做多20年期以上国债ETF-Direxion(TMF)$ $债券20+美国债-ProShares两倍做多(UBT)$ $3倍做空20年期以上美国国债ETF-Direxion(TMV)$ $比特币基金(GBTC)$

那么,12月FOMC会议,美联储可能会有怎样的表态呢?

我们预计:

1、不再加息,维持目前的利率水平,与市场预期一致;

2、上调2023年底GDP增长预测,并下调通胀(主要是核心PCE预期);

3、同时暗示2024年的降息预期,点阵图上2-3次,可能存在分歧;

但是按照鲍威尔每次都给自己“着补”的节奏来看,可能会在“鸽派”的Statement之上,增加对市场“敲打”的鹰派发言,比如:降息时机尚不成熟,软着陆概率加大并向着政策的预期发展,效果仍需耐心等待更多数据,当前市场计入了过多降息预期等等。

数据上,美国Q3-Q4经济数据显示出放缓,但是仍有韧性。

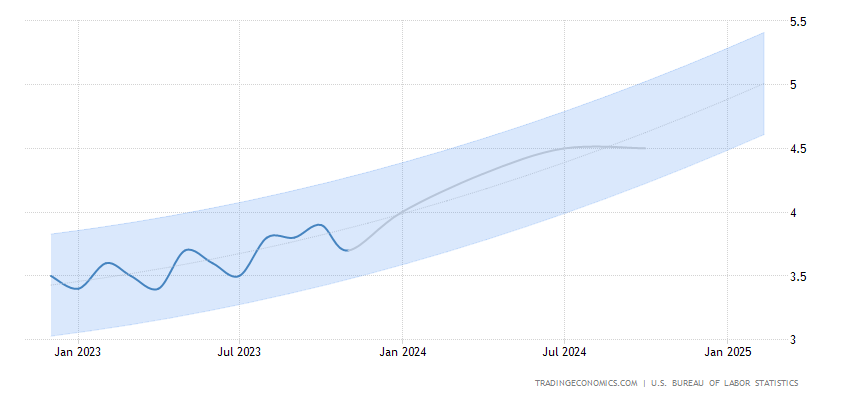

一方面,消费者情绪、制造业PMI、制造业生产和就业等出现负面的放缓。另一方面,刚出炉的11月非农数据仍然超预期,劳动力市场也稳健且健康。

时薪环比增速反弹至,也很值得关注(与罢工谈判结束、实质性加薪有关)。

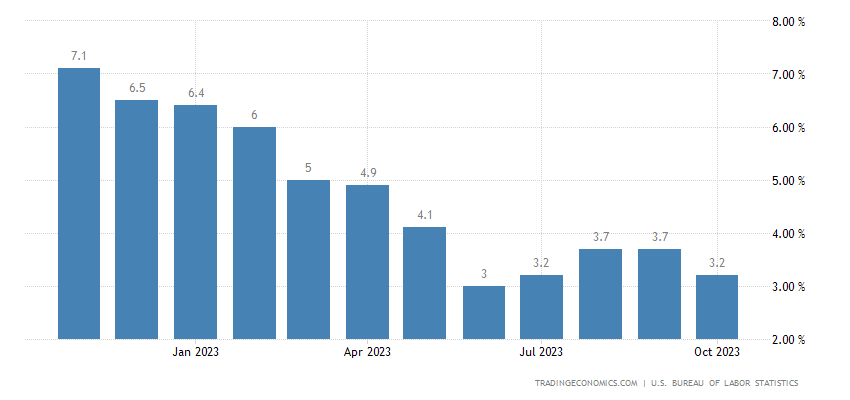

此外,油价持续下跌,也让大宗商品整体承压,与能源相关的价格持续下滑。核心商品、酒店、机票等价格疲软影响。因此,本周公布的CPI以及核心CPI可能会进一步放缓。

市场预期为3.1%,实际可能会更低。

因此美债收益率本周可能会出现先跌后涨的趋势。

长端美债收益率的回落,主要是期限溢价和实际利率回落的驱动,与短期利率关系并不是很大,因此也要关注年底新发美债的情况。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

$债券20+美国债-ProShares两倍做多(UBT)$我很喜欢,走势符合我的审美

黄金和比特币我关注了,走势是真的好

等美联储真的降息了再来说降息的操作

老鲍头也不好过,又当又立的事情不好做