腾讯回购的价值被低估(上)

最近有投资的朋友表达了一个观点,腾讯每个交易日都在回购股票,数量也不少,但从数据上看回购并没有导致股本预期中的减少,并且还拿出苹果的数据来对比,认为员工的股权激励影响了回购的价值。是这样吗?

翻阅腾讯上市以来的财报和股权激励的相关公告,以及对比国内外科技标杆型企业(苹果和阿里)的回购和激励情况,我们力求通过客观的数据,更广阔的视角来探讨一下此问题。为了更好的展现和表达思路和观点,本文将从以下3个小主题来展开讨论。

1、腾讯回购给股东带来哪些价值?

2、腾讯回购与股权激励是否有相关性?

3、腾讯回购是否要看齐苹果?

先简单说结论,回购给股东带来的实际价值远大于定性计算给出的冰冷数据;回购和股权激励虽然对股本的影响前者是减少后者是增加,其实是2条平行线,股权激励对于科技公司已经是标配,腾讯并没有刻意增加股权激励而配发更多新股。

另外,将腾讯现在的回购去对标苹果,可能并不合适,无论是体质,市场环境,还是所处的发展阶段都大不相同。

一、腾讯回购给股东带来哪些价值

回购也可称为购回,对应的英文是buyback, 顾名思义表示公司要把发行的股票买回来注销,减少市面上流通的股本总数。现在很多公司声称的回购没有注销,有的发给员工,有的择机再卖出,这类操作都是耍流氓,本质上不能称为回购,我理解的回购包含2个标准操作:买回,注销!

回购会减少流通股本,而每股收益等于盈利/总流通股,分母减少即使盈利不变,对应的每股收益增加,每一股份的价值增加,股东手上的股票更值钱了。

分红和回购是企业返还剩余利润给股东最常用的2种手段,相较于分红,回购被很多投资者认为是回馈股东更好的方式。持有这种观点的主要原因包括股东可以把回购看成是股息分红再投资,而分红需要缴税,回购则不需要。

本质上,无论是回购还是分红,最根本的关键是当企业有将剩余利润返还给股东时,相较于继续买入企业的股票,股东是否能有更高收益的投资选项,如果没有,即使投资者收到股息仍然会继续买入公司股票,那么企业回购是帮股东完成了选择和操作。

但是,这里怎么保证当下继续买入企业的股票对于股东来说是最大化收益的唯一方式?看起来仍然是一个选择投资标的的游戏,为什么要买A不买B。既然没法判断也无法保证,那么退而求其次,投资的前提是低估,即企业的价格低于其内在价值时,投资该企业必然会带来收益。

伯克希尔2019年度报告中,沃伦巴菲特提到,只有在股票价格低于公司内在价值时,才值得去回购,反之如果盲目的回购股票,会对公司产生不利的影响。

2021年,仅标普500指数公司的回购总额就达8800亿美元,2022年回购总额则提高到9220亿美元。标普500指数公司的回购总额占总市值的比例最近几年一直维持在3%左右。据有关的数据显示,过去30年标普500指数的上涨有3%来自股票回购。可惜的是,在国内市场,通过回购来回报股东的理念并未如分红一样被大众所认可,更不用说真正践行了。沪深300指数公司2022年回购总额466亿人民币,占总市值的比例不到千分之二。

另外回购比起股息分红显得更为灵活。对于企业来说,减少股息的发放将会大概率导致股价波动,因此,企业对于增加或减少股息都较为谨慎,除非他们相当确定股息在未来是可持续的。而回购的此起彼伏,投资者一般并不真正担心。因此,公司可能会选择将利润用于回购,而不是承诺支付股息,这将给公司未来更多的财务灵活性。

现阶段,市场对于回购的理解和重视显然还不够,就拿公司治理与国际较为接轨的腾讯来说,其回购策略也常被人误解。我们先回顾腾讯的回购历史,并以此为基础观察其回购策略的起伏变化以及给股东带来的价值。

1、历年回购的基本情况

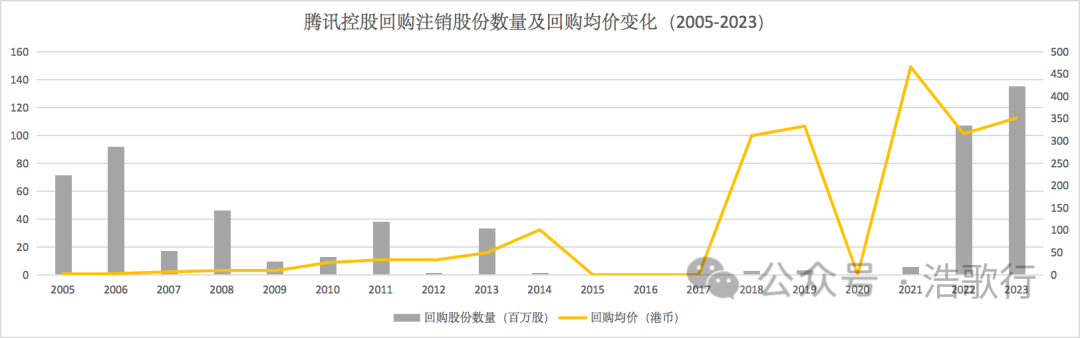

腾讯回购的整体表现如下图:

①、2004年上市以来,历经20年累计回购的年份有16年,总计回购股份575896600股,约5.76亿股,耗费港币约902亿;注销股份数558066600股,约5.58亿,平均回购均价为157港元/股。

②、如果按照启动回购的年份计算,腾讯平均每年大约回购并注销3487.9万股,约占总股本的0.35%。对于股东来说每年持有的股票在数量不变的情况下,回购使其内在价值的增加应略大于0.35%,而实际中受到配发新股的影响,对股东回报价值的计算带来一定的变化。

2、回购策略与回购时机

硬币有正反面,回购也是一把双刃剑。正如上面谈到的各种优势,回购也有硬币的反面。好的回购策略和回购时机,才能让股东从回购中获得最大的收益。

首当其冲,我们要关注企业回购股票的时点选择,如果用远大于内在价值的价格回购股票,作为股东就得当心了。要么企业的回购是另有所图,并非真正考虑股东的利益,例如有些公司可能通过回购来拉升股价,配合大股东减持;再如有些公司回购的目的可能仅仅是为了提升每股收益,而满足预期的业绩考核;还有的公司回购股票的目的仅仅是为了给员工发奖励等等。

根据公司发展的不同阶段以及市场环境的变化,企业的回购策略也相应会发生改变。不同的回购策略会决定回购时点的选择。

自从上市以来,腾讯回购策略的变化大致可以分为3个阶段,但总的指导方针:长期提高股东价值,腾讯也一直在持续的践行。

先看如下的一张图表,反映的是按年度来看,腾讯回购注销的股份数量以及回购时每股均价发生的变化。

第一个阶段 2005-2006

此阶段,腾讯刚上市不久,每年回购股票的数量不少,可以称得上是大额回购。该阶段回购股票是在公司的计划之中,均在业绩公告中有提前披露回购的意愿和计划,如下:

2005年,鉴于要提升股东价值,本公司目前拟根据一般性授权及上市规则,于市场上购回公司的股份,款额最多3000万美元。

2006年,又追加3000万美元的回购预算。

在回购的时间选择上,我认为也属于比较合理的位置,处在股价大幅下跌或短期的低迷期。例如 2005年11月16日,腾讯股价跌幅为13.61%,随后立即开启回购计划,一直买到2006年2月15日。从后视镜看也是不错的买入点。

第二个阶段 2007-2013

对于上市企业来说,不断增多的利润,要么躺在公司账户上睡觉,要么分红,要么回购,还有就是对外投资。2008年,负责专门对外投资的腾讯投资部门成立,从此腾讯开始将留存的利润分出一部分来做投资,那么回购和分红必定受到影响。

此阶段,腾讯的回购规模缩小,并且也不再有明确的回购计划。每年的回购也较为随机,我认为主要的驱动因素来自于股价下跌过程中管理层对公司内在价值是否被低估的判断,以及对股价异常下跌的维护。为此,我们可以从下图中观察,买入时点均在股价下跌期,且当时的估值PE相对较低,而一旦股价企稳回升则停止回购。

第三个阶段 2014-2021

腾讯在这个时期,加大了对外投资的规模和速度,另外加上此阶段腾讯的股价走的是持续上行通道,公司基本上不再回购或非常少量的回购。

如上图,仅仅是在2018年的熊市最低点重启回购,且回购金额不到10个亿。2019年同样是在股价持续低迷期回购11.6亿。而2021年的回购属于互联网行业受到监管初期,恐慌情绪导致的股价暴跌,出手回购更多是稳定投资者的信心。

所以,总的来看,此阶段的回购基本上也较为随机,主要由低迷的股价和极端事件驱动,回购的目的更多是稳定股价以及投资者的信心。

总的来说,2022年以前,腾讯回购在时机的选择和结果上都表现的不错,至于回购的力度和比例的把握是否有改进空间,用后视镜的上帝视角来看肯定有,如果站在当时的时点呢?

第四个阶段 2022-至今

到了此阶段,腾讯的回购规模突然大幅提升。2022年和2023年回购花费分别为338、474亿港元。我认为有多个原因:①、大股东的开放式减持计划,回购对冲持续的卖压,稳定投资者信心。②、腾讯对外投资明显收缩,留存的利润少了一个重要的出口。③、股价大幅下跌之后,公司内在价值被低估,如果公司无法有效利用现金,同时股票也被低估,最好的方式还是回购。所以,腾讯有更大的意愿来通过分红和回购提升股东的价值。

3、回购的主要价值

回购与分红不同,回购的价值体现对于股东来说不如分红来的直接。腾讯回购的价值体现又在哪里?我认为主要有以下几点:

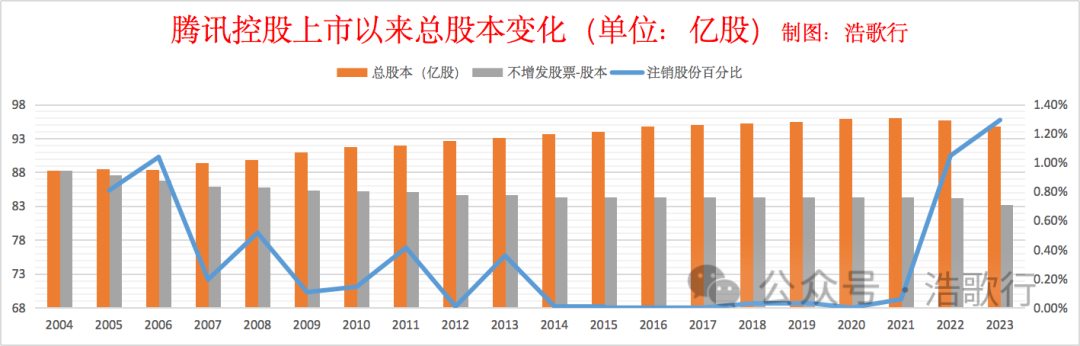

①、减少股本总数,提升每股收益

如果要定量计算,则假设在盈利不变的情况下,2004年,腾讯的总股本为88.245亿,抛开其它因素的影响,考虑回购注销的股份,截止到2023年底,总股本应该变为约83.24亿股(实际的股本数为94.83亿)。我们出略算出对于每股收益的提升如下:

(100/82.66 - 100/88.245)/(100/88.245)= 6.76%

也就是说股东手上股票数量不变的情况下,其内在价值提升了6.7%。当然这里计算的是在2005年就买入腾讯股票的投资者。

从另一个角度来看,回购的金额总计花费900亿港币,均价157港元/股,回购实际相当于分红再投资,那么假设投资者分红后买入腾讯的价格与回购均价相当,则按照当前腾讯的股价300港元左右计算,其投资回报率也不差。如果是排除2023年的回购,回购股票的均价则只有98.5港元/股左右。

简而言之,腾讯历史上的每次回购都实实在在提升了股东的价值,相较于分红,回购对大部分的股东来说,收益可能更大。

那么,这里有的投资者可能会说,实际上腾讯的股本没有这么明显的减少,不是新配发了很多股票给员工吗。这又是另外一个问题,实际上的确有公司通过股票回购来对冲配发新股的影响,腾讯是否有这样的动机和意图,我们后面在详聊。

②、弱化大股东减持影响,提升投资者持股信心

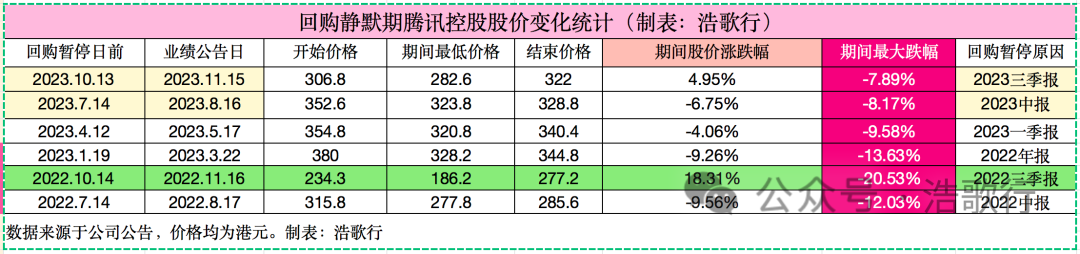

关于腾讯回购的价值,除了实实在在的提升股东手上股票的内在价值之外,有一个很重要的作用是维护市场和投资者的信心。关于这一点,我们很难定量的分析,到底会有多大的作用,从一则侧面的数据也许可以窥见一二。

如下是腾讯在不能回购的静默期股价的表现,每次期间都会下跌,且最大下跌幅度不小。抛开随机的事件带来的影响,大股东的减持实实在在会打击市场信心,也不乏有些恶意做空者,例如大股东公布开放式减持计划后不久,股价出现连续的大幅度杀跌,直到腾讯公布半年报并开始回购,股价暂时企稳。

基于此,腾讯每个交易日的回购可以一部分程度对冲大股东的卖压,最为重要的是能够增强市场和投资者信心。

4、未来的回购展望

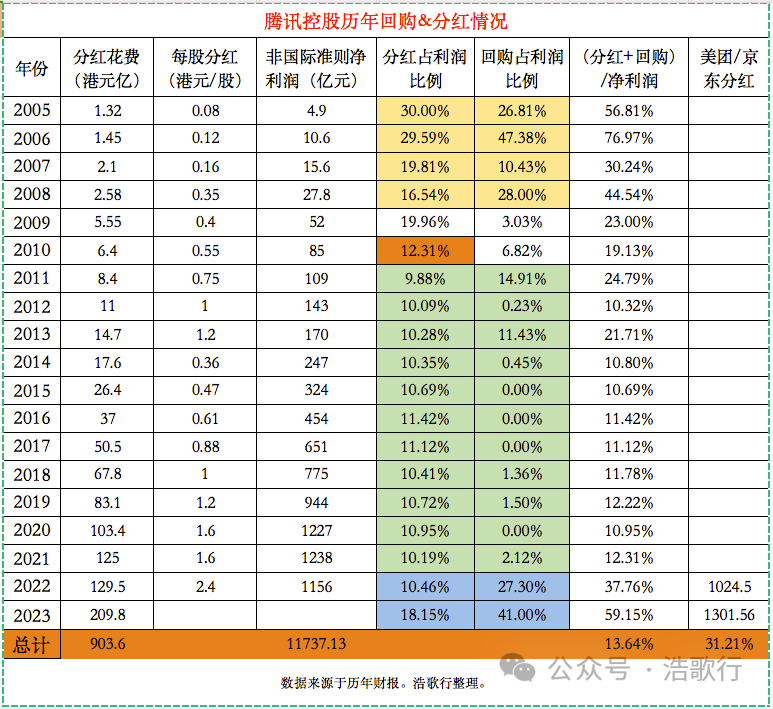

腾讯的历年回购和股息分红数据如下表所示:

其中,分红总额与回购总额相当,都为900亿港元左右,分红+回购总计花费1800亿港币。腾讯历年的净利润总额约为23237亿(11737+1500(预估2023年)),不计入特别分红的美团和京东股票,分红回购占所有净利润的13.64%。计入美团和京东的股票分红,则占比为31.21%。

从股息和股票回购占上一年净利润的比例变化中,我们不难发现早期的腾讯在回馈股东上表现相对积极,当时的业务稳健增长,并没有开始做对外投资,对于剩余的利润大部分都用于提升股东回报,例如2005-2008年。

之后,腾讯的股息支付开销稳定在净利润的10%,而回购支出则并没有被固定锁死,且占比不大,具体情况和原因上文已经分析,不再赘述。简单来说这段时间,腾讯考虑的重点是扩充新业务和对外投资,后来证明腾讯的投资成绩也不差。

2022年,可能又是一个转折之年,腾讯通过股息和回购提升股东回报的开支比例大幅提升,例如2022年是37.76%,2023年高达59.15%。基于历史的数据以及现实的情况,腾讯未来的股票分红大概率能维持现有的水平,当然不可能年年都能有特别分红,现阶段管理层也意识到并多次表达:股票回购是更好的回馈股东的方式。

回购对于腾讯来说将是一项长期持续提升股东价值最重要的方式。至于回购的强度与股票的价格相关度较大,不可能在股票价格高于内在价值时大手笔回购,但内在价值越被低估,回购就会增加越多,回购的灵活性优势就体现在此。虽然难以预测接下来2024年回购的总量,但我认为管理层给到的回购限额不应低于2023年,如果有好的回购机会,回购强度应该也不会小于2023年。

基于以上对腾讯回购历史的了解,下文我们将探讨股权激励是否增加太快以及其和和回购的关系:公司是否通过增加回购来对冲股权激励的新股配发等。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 警钟长鸣期权炒股亏140·01-09可惜的是现在和2016年股本差不多,回购了个寂寞1举报

- 倪文珍·01-09已阅点赞举报

- 无聊1973·01-09y点赞举报