季节性旺季到来,有色金属涨势可期

春节前后,国内外有色金属价格整体震荡偏强,其中铜最为强劲,电解铝和氧化铝价格下探后企稳反弹。短期看,有色金属供需没有严重的失衡,但普遍偏低的库存、宏观经济改善的预期、美元汇率和利率的回落都对有色金属价格有支撑,抵消了2月季节性消费淡季的利空。

展望后市,多数有色金属都将迎来制造业下游补库带来的季节性消费旺季利好,而财政政策有望发力,例如包括保障性住房、“平急两用”公共基础设施和城中村改造在内“三大工程”建设。2024年,新能源带动的消费增速会放缓,地产还处于一个疲软的状态。美联储降息可能在二季度末才能兑现,利率下行带来的包括消费和投资需求驱动还需要时间。有色金属价格将迎来上涨,但幅度还有待观察。

季节性旺季大概率带来消费回暖

2023年,有色金属需求整体上还是增长的,尤其是中国需求在国内政策发力、新能源产业蓬勃发展出现超预期的增长,这也是去年下半年有色金属价格逆转上半年跌势而持续上涨的主要原因。

铜方面,ICSG公布的数据显示,2023年全球铜消费增速较2022年增长4.6%,达到2701.3万吨,2022年增速约为2.5%。据我们测算,中国铜消费量约为1610万吨,较2022年增长9.8%,新能源行业拉动铜需求增长明显,较2022年增长52%,占全国铜消费量的比重19%左右。2023年海外精炼铜消费是负增长的,较2022年下降了2.3%。2024年1-2月,下游需求再次走弱,包括铜杆、铜管和铜板带等加工企业开工率普遍下降,预计3月将出现回升。

铝和氧化铝方面,2023年,中国电解铝进口154.2万吨,较2022年增长131.4%,增速是逐月回落的,与2021年的进口持平,主要是国内铝消费出现较快的增长。安泰科测算,2023年全口径国内铝消费量达到4786万吨,创历史新高,比2022年增长7.6%。消费增长主要是新能源汽车、光伏和锂电池领域带来的,2023年消耗铝570万吨左右,较2022年增长50%,其中新能源乘用车铝需求量为230万吨,光伏消耗铝400万吨,电池铝箔消耗铝40万吨。2024年1-2月,铝消费同样在走弱,导致电解铝市场出现累库。3月,制造业将出现补库,工业用铝材需求将季节性回暖。氧化铝因1月云南电解铝复产不及预期,需求同样在走弱。

供应增长存在制约

回顾2023年,有色金属库存持续下降,并非仅仅是需求在增长,更多的是供应增长在放缓,导致供需处于紧平衡的状态或者仅仅是小幅过剩。在当前全球能源转型、低碳环保等政策要求下,有色金属产能扩张受到限制,尤其是电解铝和氧化铝。而铜可能受制于铜矿品味下降,资本开支下降和政局不稳的影响。

铜方面,ICSG发布的数据显示2023年全球精炼铜产量较2022年增长6%,达到2692.7万吨。其中,中国铜精炼产能产量约为1160万吨,较2022年增长12.7%。不过,2023年全球铜矿产量仅仅增长1.4%至2220万吨。包括智利、印尼、巴拿马和美国铜矿产量增长不及预期或下降。近年来,由于矿石质量下降、用水限制和疫情暴发等因素影响,智利铜产量有所下降。由2024年于铜精矿现加工费持续下降,铜冶炼的利润持续下降,可能影响年一季度精炼铜的产量。未来电解铜的增长需要看废杂铜供应是否能跟上。

铝方面,2023年,国内外电解铝产量增速都在放缓。2023年,中国电解铝产量约为4159.4万吨,较2022年增长3.7%,而增速是近四年最低纪录。。从产能扩张来看,工信部对电解铝产能的4500万吨的“天花板”限制导致铝产能很难扩张,海外因环保原因导致欧美几乎没有电解铝产能扩张。

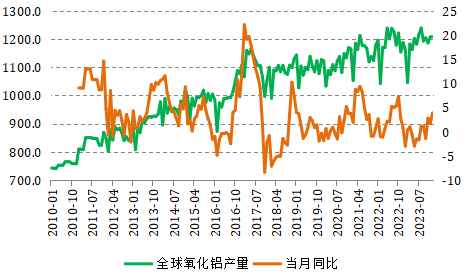

氧化铝方面,2023年,中国氧化铝量约为8244.12万吨,较2022年增长1.4%,增速较2022年的5.6%大幅放缓。因此,中国氧化铝产量完全能够满足国内电解铝的使用。不过,几内亚罢工事件再度触发市场的神经,几内亚工会提交了关于从2月26日起在全国范围内进行无限制总罢工的通知。

图为全球氧化铝产量及增速

俄罗斯受制裁不影响铝供应

美国欲制裁俄罗斯,市场担忧俄铝的供应。从全球市场来看,虽然俄罗斯铝产能达到400万吨,氧化铝产能达到950万吨,但是中国是全球电解铝第一大生产国,中国从俄罗斯进口电解铝数量很少,2023年仅有100万吨左右。俄罗斯电解铝主要出口欧洲,但欧洲电解铝需求很少,可以从中国、澳大利亚和美国进口。氧化铝方面,俄罗斯氧化铝出口很少,基本上用于满足本国电解铝产能的使用,按照1吨电解铝需要消耗1.92吨的氧化铝测算,俄罗斯氧化铝能满足其本国大约490万吨的电解铝产能。

综上所述,每年3-5月是制造业开工攀升的传统旺季,有色金属作为重要的初级工业原材料将迎来季节性的需求复苏。且一季度财政和货币政策逐步发力,二季度基建投资,“三大工程”开工或施工对有色金属消费有一定的提振。供应端则存在制约,这意味着3月将迎来去库存的行情。不过,由于行业规范发展、高基数和汽车保有量较高等原因,光伏、新能源汽车增速大概率会放缓,这意味着消费驱动有色金属上涨空间存在不确定性。

策略方面,境外投资者可以运用芝商所COMEX铜和COMEX铝期货和期权对冲原材料成本上升的风险。可以买入期货合约保值,或买入看涨期权。芝商所铝期货合约继续保持强劲的流动性,特别是在价差方面,并且越来越多地被用作寻求管理铝价风险的买家、生产商和贸易商的对冲工具。

$NQ100指数主连 2403(NQmain)$ $SP500指数主连 2403(ESmain)$ $道琼斯指数主连 2403(YMmain)$ $黄金主连 2404(GCmain)$ $WTI原油主连 2404(CLmain)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- Rfb·03-04阅点赞举报

- 马莲·03-011点赞举报

- 年年有于姨·03-01已阅点赞举报