向内生长、向上成长的鹏华固收黄金战队

导读:河流唯有深邃才能平静无波,树木只有扎根地底才能茁壮茂盛。根基的稳定,是一棵树木能长多高的关键。

在长期向上的公募基金行业中,只有打造坚实的内生性增长,才能托起向上生长的团队口碑和客户信任。而且,内功的打造在一开始看不到向上成长的果实,需要耐心的内观、强大的内功、才能形成持续的内生性增长。许多人能看到的是一个投资团队外部的业绩和规模增长,但看不到的是托起规模和业绩的内功。

鹏华基金的固收团队在过去7年实现了规模从2000亿到超8500亿的增长,团队成员也由17人发展到82人。无论是管理的规模还是团队成员数量,都是业内第一梯队的固收大厂。过去7年间(2017年-2023年),鹏华固收团队一共获得12次明星基金奖、7次金牛奖、7次金基金奖和2次晨星奖。整个部门的组织架构也从最开始的一个一级部门,发展到今天的五个一级部门,形成了“五投一研”完整的固定收益体系架构。

今年2月,我们也发表了2024年度固收基金经理TOP 50榜单,这是一个通过定性和定量分析,对不同类型的固收产品进行筛选的客观评价榜单(我们2023年度的第一次榜单回顾中,整个榜单各类型基金经理都相对基准取得超额收益)。在今年的榜单中,鹏华固收也有3位基金经理入选,包括现金替代类的叶朝明、保守收益类的刘涛和方昶。

鹏华基金的固收团队,不仅在主动投资上有着长期优异的业绩,在债券被动投资方面也提供了一些特色化的“固收工具型产品”,逐渐发展成为债券指数投资解决方案提供商。早在2018年下半年,鹏华固收黄金战队便建立了“固收工具型产品”的中长期战略,围绕利率债和信用债的主流品种和投资久期做了全面的产品布局。鹏华固收债券指数投研团队至今已经开发了包括利率债指数基金、利率债主题基金、信用债指数基金、存单指数基金、债券ETF五大品类。

截止2023年底,鹏华基金固收团队管理了8只债券指数工具型产品,合计管理规模403亿,排名位列行业前4(数据来源:广发证券研究报告;数据截止:2023年12月31日)。可以看到,无论是主动型的固收类产品,还是工具型的固收类产品,鹏华基金在管理规模上都位列行业头部。

能够成为债券指数专家,源于鹏华基金固收团队通过对细分资产的理解,充分利用了指数产品的优势,布局相关的产品解决方案。比如说鹏华旗下的地方政府债ETF,就充分发挥了低信用风险、可交易所质押融资、为单市场产品提供投资渠道、便于集中管理等优势。

那么,鹏华固收团队是如何一步步打造出今天的“黄金战队”,成为今天的“固收大厂”呢?在我们看得见的规模和业绩增长背后,又有什么看不见的内功和内生性增长呢?更重要的是,鹏华固收团队的成长,能带给我们哪些启示呢?带着这些思考,我们为大家“拆解”鹏华固收团队是如何向下扎根的。

内观、内功、内生性增长的底层逻辑

在2016年11月来到鹏华基金后,鹏华基金副总裁、固定收益投资总监韩亚庆就一直致力于建设“高质量可持续发展”的固收体系。这里面又分为两个关键词:高质量,可持续。

资产管理行业的特点,就是面临波动的资产价格。然而,优秀的资产管理团队必然不能只“靠天吃饭”,而是需要为持有人在不同市场环境下,都带来满足要求的产品回报。这导致可持续的向上发展,必须要有足够坚实的内在根基,也就是整个团队内在的阿尔法能力。

基于这个目标,鹏华固收团队形成了“内观、内功、内生性增长”的底层逻辑,不断打造更强大的内在体系。

鹏华固收团队的绝大多数基金经理都来自内部培养,这么做虽然需要投入更长的时间,但更容易形成统一的内观。团队负责人韩亚庆也长期保持低调的风格,把主要精力投入在内部投研流程的构建上,形成了很强的内在自驱力。

这种“内求”的团队文化,推动了鹏华固收团队的稳健发展。鹏华固收团队重点专注在投研能力的发展上,并实现了固收的全品类覆盖。通过投资者的风险偏好从低到高,把产品线划分为8个大赛道:信用债、利率债、中短债、二级债、可转债、偏债混、指数基金和货币基金。

每一条产品线,都对应大众理财的差异化需求。货币基金对应的是用户短期流动资金的需求,这类产品对于收益要求不高,但追求灵活的流动性,和便捷的买卖方式。纯债基金对应的是用户锁定一部分流动性,换取稳健的收益。这类产品通常对标银行理财,用户愿意锁定一年甚至更长时间的流动性,希望获得比银行理财更高的收益。二级债基和偏债混合等“固收+”基金,就追求相对更高的收益,同时投资者也愿意接受一定的产品净值波动。

通过不同风险收益特征的产品线覆盖,鹏华基金的固定收益团队,为大众理财提供了一站式的解决方案。在每一个细分领域上,都有长期业绩表现突出的产品和基金经理。

从整体业绩来看,据银河证券统计,截至2023年12月31日,在最近7年、6年中,鹏华基金分别以30.45%、26.99%的平均债券投资主动管理净值增长率,排名均位居同业前20;固收体系旗下有10只债基近一年净值增长率超5%,39只近一年净值增长率超4%,84只近一年净值增长率超3%。根据晨星(中国)长期业绩榜单统计,截至2023年12月31日,鹏华固收旗下共有5只不同类型的债券基金跻身同类TOP10,在不同统计区间内共上榜6次,涵盖可转债、信用债、利率债、指数基金等多个产品类型。其中,鹏华丰禄债券(003547)、鹏华丰康债券(004127)、鹏华丰享债券(004388)、鹏华可转债债券A(000297)更是在2023年连续四个季度跻身同类TOP10,展现出“固收大厂”稳定发挥、整体领先的投研优势。

凭借长期优异的业绩,刘涛管理的鹏华丰禄获得了“晨星(中国)2022年度纯债型基金奖”(全市场同类债基仅此一只获奖)、第十七届中国基金业明星基金奖“五年持续回报普通债券型明星基金奖”、第十九届中国基金业金牛奖“三年期开放式债券型持续优胜金牛基金”、第十九届和第二十届中国基金业金基金奖“债券基金三年期奖”、“债券基金五年期奖”。

通过强大的内求力量,鹏华基金固收团队在不断成长的第七年,已经长大成一棵参天大树。在中短债、中长期纯债、二级债基、可转债、债券指数产品等多个子领域的行业角逐中均有优异表现,规模排名进入行业前列。截至2023年末,鹏华固收旗下的公募固收产品(货币基金、债券基金)规模排名行业第9,其中公募债基排名第7、公募货币排名第9。

机构投资者通常被认为是市场中“聪明的钱”,他们重仓的基金也有着很强的借鉴意义。作为传统固收“大厂”,鹏华固收旗下产品线齐全、管理规模较大,尤其是中长期业绩稳健的产品颇受“专业买手”青睐。据招商证券研报数据,从低风险FOF外部重仓规模前10的基金管理人情况来看,鹏华基金旗下产品被持有次数达40次,外部重仓规模为12.50亿元,位列同业第三。其中,鹏华旗下有多只纯债基金成为公募FOF重仓榜的“常客”。据天相投顾研报数据,截至2023年12月底,在FOF基金外部重仓规模前十的主动债券基金中,方昶执掌的纯债基金鹏华丰享、叶朝明和王康佳执掌的纯债基金鹏华稳利短债A被重仓规模分别为4.22亿元、3.64亿元,分别位居第四、第九。在FOF基金外部重仓次数前十的主动债券基金中,方昶执掌的纯债基金鹏华丰恒A被重仓次数为15次,位居第九。

无论渠道还是机构投资者,都显示了对鹏华固收产品的偏爱。

营造专业多元人才聚合平台

资产管理行业,是一个以人为本的行业,鹏华基金固收团队的发展,也离不开培养了一批优秀的人才。如叶朝明深耕现金投资领域,祝松以固收多元策略长跑致胜,刘涛在纯债领域锻造了多款获奖精品,王志飞率领信用研究团队夯实投研根基,王石千、汪坤在“固收+”领域股债兼备,方昶颇受外部FOF等机构投资者的青睐;中长期业绩榜单多款产品排名领跑,鹏华丰禄债券、鹏华丰康债券、鹏华丰享债券、鹏华可转债债券A更是在2023年连续四个季度跻身同类TOP10。

鹏华固收的“黄金团队” 已经超过80名成员,分布在五大一级部门:现金投资部、债券投资一部、债券投资二部、固定收益研究部、以及混合资产投资部。这些核心的部门负责人叶朝明、祝松、刘太阳、刘涛、王志飞、全部都有超过10年的从业年限以及投研经验。晨星奖基金经理刘涛,也是鹏华基金内部从研究员培养起来的。

除了这些具有10年以上经验的投资老将外,王石千、张佳蕾、汪坤、方昶、方莉、邓明明是中生代实力派基金经理;李政、胡哲妮、应琛、杜培俊、吴国杰、陈大烨等是颇具代表性的新生代基金经理。整个团队的人才结构有梯度和层次感。

人才的“内循环”,意味着更长时间的投入,通常看到效果的速度也更慢。这么做必然会给短期业绩爆发带来一定压力。然而,通过坚持用“内循环”方式打造人才梯队,鹏华基金形成了健康的人员结构体系以及统一的团队文化。

在如何培养人才上,韩亚庆也有着独到的眼光。他曾经把自己比作运动赛场的主教练:“赛场如战场,我就是主教练,去观察每一个队员的状态、风格、优势、不足,去不断‘取长补短’,练就成一支有血性、敢于拼搏、追求卓越、不断向上的团队。”

打造一流的风控体系

固收投资和权益投资有一个很大的区别,就是给风险控制赋予的权重更高。本质上,权益投资是一种高风险特征的产品,获取收益是主要的目标;固收投资作为一种低风险特征的产品,防范风险是主要的目标。固收投资行业的大师级人物,霍华德·马克思就强调过“投资最重要的事:理解风险、识别风险、控制风险。”

过去几年,国内的债券投资也出现各种风险事件,特别是信用债的违约风险,不仅影响了产品的表现、客户的口碑、严重的还会伤害到了基金公司的品牌。

作为管理超8500亿固收资产规模的大厂,鹏华基金固收团队也有着一流的风控体系,从多个角度防范风险的发生。

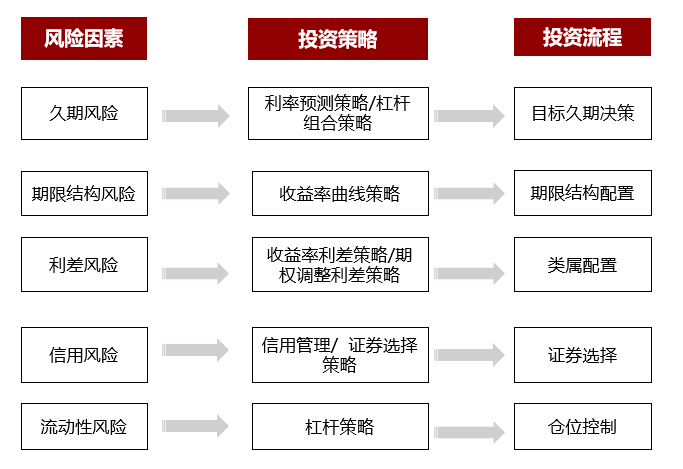

风控体系的第一个层次,是把风险来源进行剥离。固收投资中,不同的投资策略会面对不同类型的风险,对应到不同的风控流程。鹏华基金固收团队,把风险来源进一步拆细到久期风险、期限结构风险、利差风险、信用风险、流动性风险,五大风险来源对应五个不同的投资策略,以及其各自的投资流程。在这样的体系下,能更好的针对性解决不同类型的风险。

数据来源:鹏华基金

风控体系的第二个层次,是针对性解决固收主要的风险来源:信用债的研究。过去几年,绝大多数的固收“黑天鹅”事件,大多发生在信用债领域。究其背后的原因,此前信用债提供了一种特殊的刚性兑付模式。无论对应的风险多大,最终都能实现收益率的兑付,胆子越大收益率就越高,形成了阶段性的风险收益不匹配。就像一部电影台词说到的“出来混,都是要还的。”今天,鼓励冒险的时代已经结束。

鹏华基金是业内比较早建立完备内部评级体系的基金公司,整个体系分为制度、流程、人员梯队以及工作组织四个方面。在制度方面制定了两大信用管理制度——非金融企业信用债投资管理与风险控制制度、银行同业存单和协议存款投资与风险管理规定。这两个制度整体确立了事前、事中、事后三个维度的信用管理的流程。

事前设立很高的入库标准,研究员进行入库的信用债做高频跟踪。事中严格控制单独个券在组合中的比例,尽量做到信用债的分散化。事后根据信用资质的变化,确立风险等级,从制度上避免侥幸心理。

鹏华内部的信用评级参考了穆迪(全球三大评级机构之一)的专业体系,总共划分为15档信用评级,覆盖了16000多只非金融企业的信用债。在信用评级排序基础上,根据排序当中所处的位置,每个行业和公司都有一个打分表做评级排序参考,得分结果映射到相应的内部评级符号上。评级框架搜罗大量的定性和定量因子,尽量客观呈现每一个行业和公司的评级模型。

用心营建投资者陪伴创新模式

除了打造优质的资产端,鹏华基金固收投资团队也非常重视对负债端的维护,通过特色的“基本面投资大学堂”栏目,以视频形式向投资者展示了团队基金经理的投资理念。

鹏华基金的“基本面投资大学堂”栏目不同于一般的基金经理视频直播,能够系统性留存大量基金经理此前的直播内容,而且大部分内容都和底层的投资理念想法有关,不是阶段性对市场运行特征的点评以及短期趋势的预测。

通过一个个基金经理分享的视频,我们能看到长情的陪伴。无论市场是盛夏还是寒冬,鹏华基金的“基本面投资大学堂”总是会定期带来基金经理最新分享。受益于对历史视频的留存,我们还可以去翻阅某些基金经理历史上在不同时间点的视频内容,从而更好了解他的投资思考。

除了“基本面投资大学堂”之外,鹏华固收团队还通过其他方式和客户积极交流,不断传递清晰的投资理念和市场观点,建立了团队和客户之间的长期信任基础,形成了相对稳定的负债端。

我们也看到,在过去几年几次债券市场的快速调整中,鹏华基金的产品规模整体稳定,没有出现过多的负向“踩踏”。

创设自我更新的投资共同体

对于服务大众理财的公募基金来说,需要为用户提供能够承载较大规模容量、以及风险收益特征稳定的产品线。这就需要用更加“现代化”和“工业化”的方式,打造投研体系。纵观历史,现代化的重要标志就是工业革命的细致化分工,从而大幅提供总体的生产效率。

鹏华基金固收团队有着一套工业化、现代化的投资体系,把投研策略做了细致的划分。在大类资产配置、行业配置、利率债研究、信用债研究、久期策略、权益研究等方面都有专业的团队成员负责。通过每一个团队专注在擅长的领域,再结合一套完善的投资决策流程,能够更好把每一个细分策略和资产的阿尔法整合在一起。

如果把基金经理比作“厨师”,工业化生产方式就像开一个餐饮连锁店。能够给更广大的群体,提供标准化的菜品。

由内而外的成长才更加稳固

泰戈尔在《飞鸟集》中曾经说过:根是地下的枝,枝是空中的根。由内而外的成长,才是最稳固的。然而,越是稳固的扎根,越需要前期的等待,时间才是最重要的养分。

我们看到鹏华基金用8年时间,通过内生的力量打造了一支固收“黄金战队”。这种内生的成长先从底层文化、人才梯队、投研体系开始,逐渐在岁月中诞生出一批长期业绩优秀的产品。

作为一类资产,固收给持有人提供的就是相对“稳健安全“的特征,真正要做到稳健必须形成强大的内求体系。从过去7年鹏华固收团队的大发展中,我们也看到他们用“固收的方式”打造了具备黄金成色的固收团队。

- end -

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。