本地生活关键一战,美团打赢了吗?

来源 | 东哥解读电商

作者 | 金珊

3月22日港股盘后,美团发布了业绩公告。总体来看,保持营收和利润双向增长的趋势。

2023年Q4美团收入737亿元,同比增长22.6%,略超出彭博社一致预期的21.1%。非GAAP下经调整溢利净额为44亿元,去年同期为8亿元,占总收入比例从去年同期1.4%上升至5.9%。2023年收入2767亿元,同比增长25.8%。非GAAP下经调整溢利净额为233亿元,去年同期为28.3亿元,占总收入比例从去年同期1.3%上升至8.4%。

本地生活赛道热闹起来。抖音、高德、小红书和快手等平台陆续加入,想要从中分一杯羹。本地生活“老大哥”美团守擂成功了吗?

业绩一览

美团集中火力在外卖、闪购和到店酒旅的业务上,不赚钱的社区团购等新业务收缩。

在财报中,美团明确表示,社区电商2024年的目标是大幅减少经营亏损。未来计划提升商品加价率并降低补贴,更加关注用户自然留存率的长期增长。

2023年Q4美团收入737亿元,同比增长22.6%。非GAAP下经调整溢利净额为44亿元,去年同期为8亿元,占总收入比例从去年同期1.4%上升至5.9%。

具体来看,核心本地商业主要包含外卖和闪购、到店、酒旅和民宿交通票务。核心本地商业分部的收入551亿元,同比增长26.8%。新业务包含美团优选、美团买菜、出行等。新业务分部的收入186亿元,同比增长11.5%。Q4即时配送交易单数为60.5亿单,同比增长25.2%。

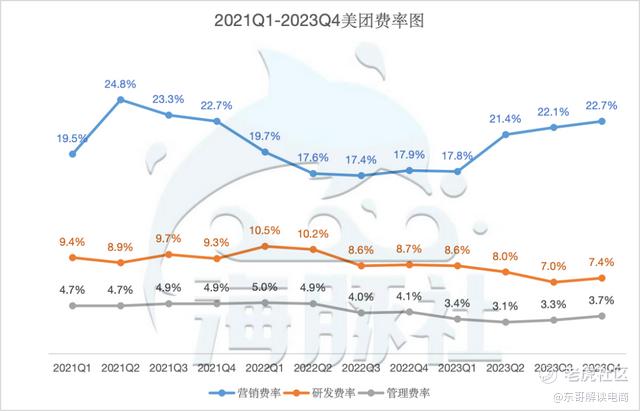

在业绩增长的同时,也开始降本增效。除了营销费用在面对竞争时不得不上涨外,其他费率保持下降的趋势。

销售成本487亿元,同比增长12.7%,占收入百分比由71.8%下降至66.1%。销售及营销开支167亿元,同比增长55.3%,占收入百分比由17.9%增长至22.7%。研发开支54亿元,同比保持稳定,占收入百分比由8.7%下降至7.4%,一般及行政开支27亿元,同比增长10.2%,占收入百分比为3.7%保持稳定。

2023年Q4的经营溢利及经营利润率分别为18亿元及2.4%,而于2022年同期的经营亏损及经营亏损率分别为731.6百万元及1.2%。2023年Q4录得溢利22亿元,而2022年同期则为亏损11亿元。

2023全年收入2,767亿元,同比增长25.8%。非GAAP下经调整溢利净额为233亿元,去年同期为28.3亿元,占总收入比例从去年同期1.3%上升至8.4%。

核心本地商业分部的收入2,069亿元,同比增长28.7%。新业务分部的收入698亿元,同比增长18.0%。全年即时配送交易单数为219.0亿单,同比增长23.9%。

国家统计局显示,2023年全国餐饮收入52,890亿元,同比上升20.4%。2023年,美团闪购订单量同比增长超过40%,年度活跃商家也同比增长近30%。2023年闲暇复苏,到店、酒店及旅游业务交易金额同比增长超过100%,年度交易用户及年度活跃商家同比增长分别超过30%和60%。2023年美团买菜升级为全新品牌小象超市,从食杂品类拓展到超市全品类,小象超市的交易金额同比增长约30%。

销售成本1,796亿元,同比增长13.5%,占收入百分比由71.9%减少至64.9%。销售及营销开支586亿元,同比增长47.5%,占收入百分比由18.1%至21.2%。研发开支为212亿元,同比保持稳定。占收入百分比由9.4%下降至7.7%。一般及行政开支为94亿元,同比保持稳定。占收入百分比由4.4%下降至3.4%。

2023年的经营溢利及经营利润率分别为134亿元及4.8%,而于2022年的经营亏损及经营亏损率分别为58亿元及2.6%。2023年录得溢利139亿元,而2022年则为亏损67亿元。

广告回流美团,但挑战还在后面

在本地生活众多玩家当中,抖音无疑是最受瞩目的一个。

在美团的生意模式下,外卖的配送并不赚钱,但可以通过外卖高频的流量去带动到店酒旅等高利润率的业务。作为短视频平台,抖音则同样拥有强大的流量基础。

两大平台的用户也高度重合,一场用户的争夺战正在开始。信证券研报数据显示,美团与抖音的用户重合数高达 3.2 亿人,重合比例为 81%。

到店等业务来说,消费者最看重的还是性价比,谁给的价格低就会进行购买消费。抖音最先用低价开始吸引用户,为应对竞争,美团不可避免的进行补贴投入。

2023年Q4美团的销售及营销开支167亿元,同比增长55.3%,占收入百分比由17.9%增长至22.7%;核心本地商业分部的经营利润率由16.6%下降至14.5%。

好在这笔投入并没有白费,美团在反攻抖音的过程中取得了成果。

在Q4核心本地商业分部中,佣金收入同比增长高达32.7%;在线营销服务同比增长高达40.8%,是最近两年季度增速的最高值。同时广告增速大于佣金增速,也在说明商家的广告预算也出现回流。

美团采用了价格战和直播内容结合的策略。首页上线了“特价团购”,并且推出“拼好饭”业务,在渗透下沉市场。客单价的下滑,配送成本又偏“刚性”也是造成核心商业利润率下降的原因。同时上线“神枪手”等直播间,推出低价商品,促进消费者成交。

但抖音的增速也并不慢,抖音发布的《2023年度数据报告》显示,2023 年抖音生活服务 GTV同比增长 256%,超 450 万家门店获得生意增长。

和抖音高增长相比,美团最大的优势在于核销率高。

交银国际估算抖音本地生活的规模约2700 亿元,核销率约60%,估算美团:抖音市场份额为71%:21%,美团核销规模约是抖音的3.4 倍。并且预估2024到2025 年,两者规模差距仍将继续缩小,但核销后规模美团仍将是抖音的3 倍左右。

从传统电商和直播电商之间的博弈也能看出,两者都会有自身的天花板限制,直播电商也很难颠覆传统电商。

抖音可以满足品牌商家的宣传需求,未来本地生活的广告增长潜力大。但对很多中小商家来说,短视频的运营有门槛,更需要精准的流量成交,很难在抖音持续投放。和电商不同的是,本地生活行业的增长空间还很高。

交银国际预估,本地生活服务行业GMV 在2023 年约8000 亿元,行业较去年同期增长超130%,对应10 万亿元传统行业规模,仍有增长空间。

本地生活大战胶着,美团未来或许还会持续投入补贴,保持价格优势,以免用户在抖音产生了习惯。美团还有很长一段难熬的日子。

参考资料:

1.虎嗅,字节动了美团根基

2.开源证券 ,港股公司深度报告:本地生活赛道快速成长,美团抖音差异化价值并存

3.交银国际证券, 美团-W(03690)核心业务地位稳固,行业竞争格局好于电商,维持买入

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。