害怕美股泡沫?试试防御性投资策略

本文将探讨为什么美股大市及七巨头皆没有投机泡沫。

在眼花缭乱的涨势中,笔者还将介绍防御性投资者策略以及若干实例。

能源股通常在4月创下一年中最佳表现。本文将深入研究如何把握能源领域的机遇。

英为财情Investing.com - 标准普尔500指数在2024年前56个交易日飙升了9.7%,创1928年以来第15个最佳开局。

以下是有关年份及其前56天的相应升幅:

•1930年:+13.2%。

•1931年:+16.6%。

•1936年:+12%。

•1943年: +12.4%。

•1961年:+11.3%。

•1967年:+12.3%。

•1975年:+21.6%。

•1976年:+11.7%。

•1986年:+10.4%。

•1987年:+24.4%。

•1991年:+11%。

•1998年:+13.9%。

•2012年:+10.7%。

•2019年:+11.7%。

•今年(2024年):+9.7%。

在这14年中,有11年标普500指数在开局良好后继续走高。只有1930年、1931年和1987年这三年转跌。不过,其他11年标普500指数都大幅上升,最低升2.4%(2012年)和4.3%(1986年),最高升15.4%(2019年)和14.8%(1936年)。

另一方面,一些投资者担心市场是否有泡沫,尤其是七巨头——苹果公司(NASDAQ:AAPL)、微软(NASDAQ:MSFT)、Meta(NASDAQ:META)、亚马逊(NASDAQ:AMZN)、谷歌母公司Alphabet (NASDAQ:GOOGL)、英伟达(Nvidia)(NASDAQ:NVDA)和特斯拉(NASDAQ:TSLA)

然而,在讨论泡沫前,需要了解什么是投机泡沫,同时结合一些著名的例子,然后才能正面解决这个问题。

当市场价格显著而快速上升,超过市场的内在价值时,就出现了投机泡沫,但这并不意味着价格上升没有道理,而只是表明价格上升速度异常快。

当强劲的需求突然消失时,泡沫通常会破裂,价格急剧下跌,跌速与升速相若,并往往导致之前累积的财富流失。

泡沫是由价格持续上升的错误信念推动,这种非理性的信念促使投资者越来越激进地买入,而没有考虑其他情况。

历史上的著名的泡沫事件

17世纪的郁金香狂热席卷荷兰,异国郁金香价格被推至天价,人们甚至不惜卖掉房子来购买郁金香。

18世纪末爆发了南海泡沫,当时南海公司垄断了与拉丁美洲西班牙殖民地的贸易,随着关于南海公司探险的传闻不断扩散,公司股价在短短7个月内从128英镑飙升至1000英镑。

19世纪40年代的铁路狂热是一场关于铁路公司的过度投机。1929年的大崩溃前,华尔街也经历了一场投机狂潮,吸引了无数人涌入股市。

在1997年至2000年的互联网泡沫期间,互联网相关股票飞升,然而在2000年3月纳斯达克指数达到5132点后暴跌,导致众多公司倒闭、破产,大量投资者损失惨重。

2008年的次贷危机则源于美国银行向财务不稳定的个人发放高风险贷款,这些贷款被打包成复杂金融产品出售,最终触发了全球经济危机。

在这些泡沫事件中,价格往往暴跌超过90%,并且很少能够回升,或者需要数十年时间才能恢复。例如,日本的日经指数用了整整40年才重回高位,而很多科技泡沫时期的股票则永远无法收复失地。当时,一些公司仅仅在名字后面加上“.com”,便能看着自己的股价飙升,而这背后并没有任何合理的支撑,更不用说高价买入的投资者。

然而,当我们审视今天的这7间公司时,我们会发现它们正在创造着可观的利润。因此,考虑到它们强劲的业绩表现,对它们股票的高需求也就不足为奇了。

反映当前现实的另一个重要指标是市盈率。在科技泡沫时期,很多公司的市盈率高达100倍甚至更高。相比之下,截至今天,标准普尔500指数的12个月市盈率为26倍,5年平均值为23倍,10年平均值为21倍,表明尽管标准普尔500指数的价格略高于历史平均水平,惟远未达到泡沫的程度。

担忧高位买入?试试防御性投资策略

虽然市场目前并未陷入投机泡沫,惟很多投资者仍对在高位买入感到担忧。不过,别担心,总有解决之道。投资者可以考虑防御**易策略。有一个经典的方法供你参考:

投资于过去五年中持续上调股息的公司。这样的公司通常业绩稳健,基本面良好。例如:

微软

礼来公司(NYSE:LLY)

Visa (NYSE:V)

联合健康 (NYSE:UNH)

万事达卡(Mastercard)(NYSE:MA)

投资者信心指数(AAII)

此外,根据投资者信心指数,目前对未来六个月股价将上升的观态投资者占43.2%,高于37.5%的历史平均水平。而认为未来六个月股价将下跌的悲观投资者占27.2%,低于31%的历史平均水平。

四月能源股往往表现良好

值得一提的是,4月份对于能源股来说通常是一个表现优异的月份。根据过去33年的数据,4月份能源行业的平均表现优于标准普尔500指数近2%。紧随其后的是9月和2月,升幅分别约为+1%和+0.75%。而表现最差的月份则是11月、7月和8月。

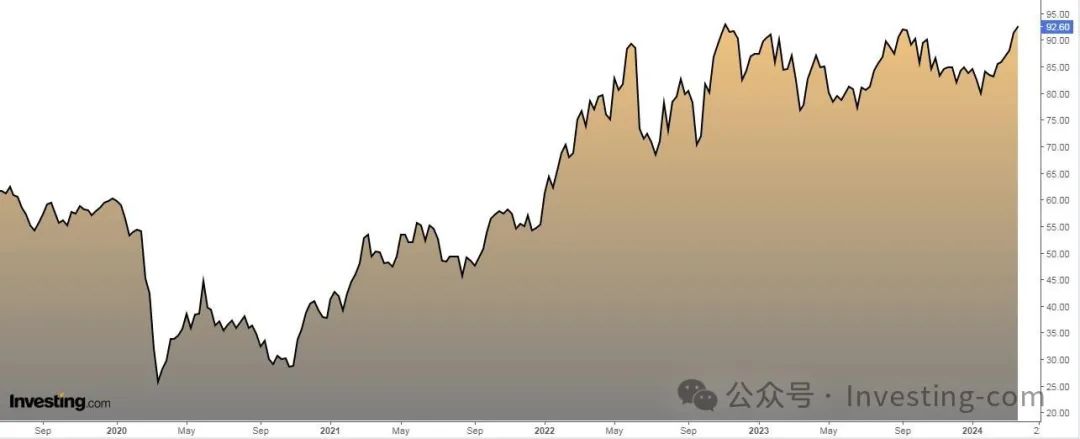

Energy Select Sector SPDR® Fund走势图,来源:英为财情Investing.com

如果想投资能源行业,可以考虑追踪标准普尔500指数能源板块的Energy Select Sector SPDR® Fund (NYSE:XLE),此基金资产管理规模超过260亿美元,为投资者提供了便捷的能源行业投资途径。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。