【财报解读】美国银行跌超3% Q1营收、净利息收入均同比下降

$美国银行(BAC)$ 跌超3%,报34.68美元。

消息面上,美国银行Q1营收为258.18亿美元,

同比下降1.8%,市场预估254.64亿美元;调整后每股收益为0.83美元,市场预估0.77美元。

期内净利息收入为140.3亿美元,同比下降2.9%。

财报解读:

美国银行第一季度营收同比下降1.8%,主要因为存在利息收入减少和贷款利息减少的压力。

净利息收入同比下降2.9%,反映了贷款利率的下降以及利差的收窄。这表明银行面临着利息收入的挑战,主要是由于低利率环境和竞争加剧。

调整后每股收益为0.83美元,高于市场预期,这是因为公司在其他方面的成本控制或收入来源上表现良好,有通过费用削减或非利息收入增长来抵消了利息收入的下降。

从散户的角度来看,他们会担心公司未来的增长前景,特别是在利息收入面临压力的情况下。

散户会希望了解公司的战略,包括如何应对低利率环境以及如何推动其他收入来源的增长。

从估值情况来看,当前市盈率11.96,已经超过历史数据95%,表明目前估值已过高。

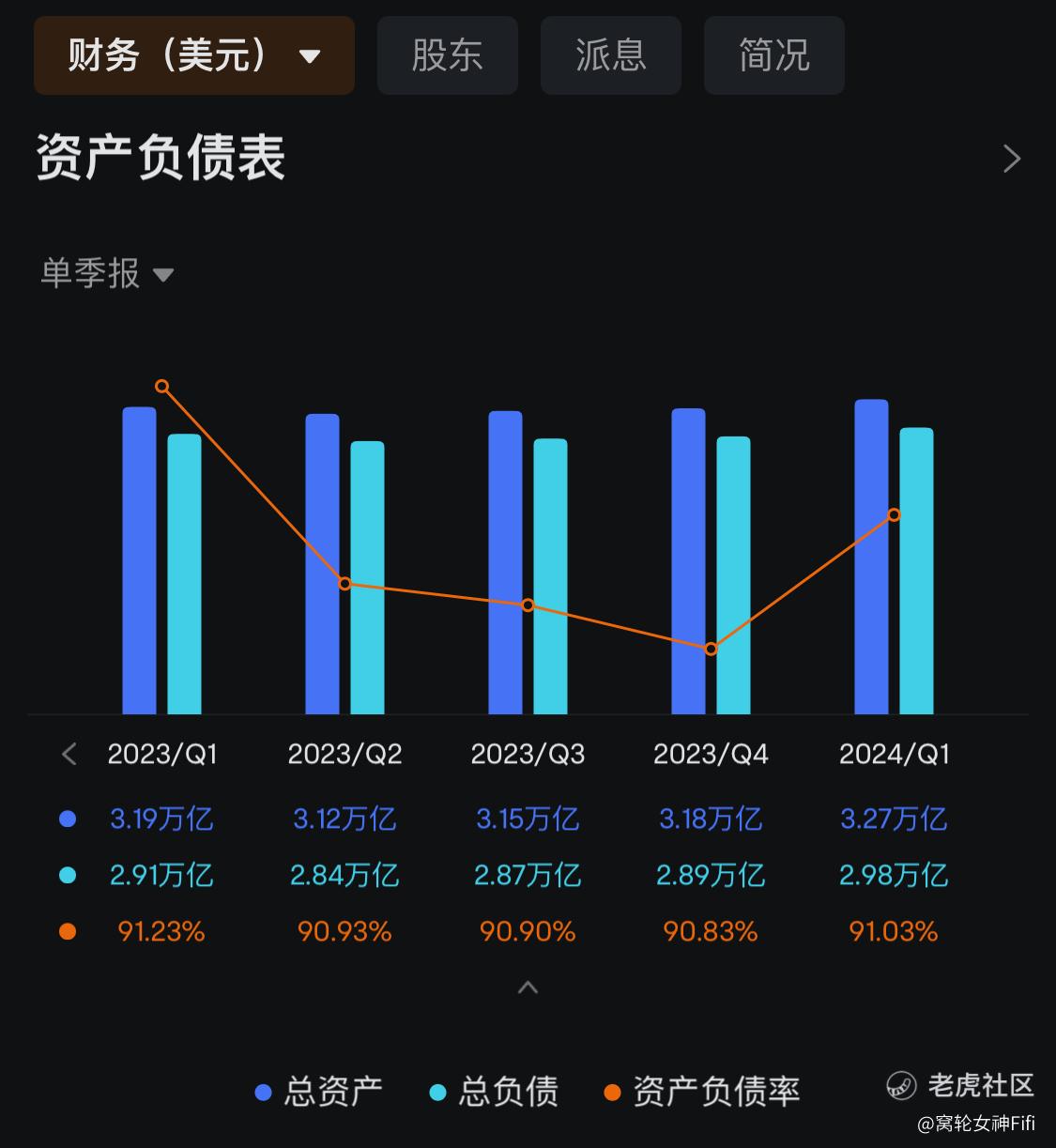

从资产负债率来看,今年Q1比前三季都高,表明美国银行存在潜在风险也加大。

从上述分析中,不难看出美国银行面临的挑战是利息收入下降。

为了应对这一挑战,他们可以采取以下措施:

(一)多元化收入来源:

美国银行可以寻求增加非利息收入来源,如手续费和佣金业务。他们可以通过提高投资银行、财富管理和其他金融服务的业务量来实现多元化。

(二)控制成本:

通过有效的成本管理和效率提升,美国银行可以降低运营成本,从而抵消利息收入的下降。这包括优化业务流程、减少冗余和提高自动化水平。

(三)调整贷款组合:

考虑到贷款利率的下降和利差的压缩,美国银行可以调整其贷款组合,以寻求更高的收益或改变贷款结构以适应市场环境。

(四)创新产品和服务:

美国银行可以开发新的金融产品和服务,以满足客户不断变化的需求,并在竞争激烈的市场中保持竞争优势。

(五)加强数字化转型:

加速数字化转型可以提高效率、降低成本,并为客户提供更好的体验。

这包括投资于在线银行、移动应用程序和数字化客户服务。

通过采取这些措施,美国银行可以在利息收入下降的环境中保持竞争力,并为散户提供更稳定和可持续的投资前景。

此外,散户还会关注公司的资本状况和风险管理措施,以确保公司能够应对不确定的市场条件。

目前,从美国银行股价周K线来看,已出现回落迹象。虽然,美股整体在高位,但复活节假期后的一周里,美股已出现连续数日大回调,整体已出现高位回落的趋势,日内波幅加剧,我们直观地感受到美股及其ETF波动性都在变大。

因此,散户此时宜选择观望更为稳健。

免责声明:上述内容仅代表个人观点,仅供参考,不构成任何投资建议。股市有风险,投资需谨慎。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

均线快粘合了,如果不破为是可以买的

也说明现在的银行股没有走到资本家的眼里

如果再跌的话我要买进去的