对于大部分人来说,指数涨还亏钱的原因应该是这样的

最近比较忙,昨晚来社区里看了一圈,不得不说美股的大盘指数是真牛,道指站稳了29000,纳斯达克也奔着10000大关去了,但我发现社区里长期下来真正赚钱的虎友并不多,之后我想了很久可能原因是什么,今天趁着午休把我能能想到的分享出来,至于接不接受大家请自便吧。

一、客观原因——美股市场的高度效率

大家都知道美国股市是一个高度有效的市场,当然世界上还有很多国家的股市是半有效和弱有效的(根据罗斯那本财管是这么划分的)。作为一个强有效市场,个人相对比于市场消化信息的效率以及对预期的判断速度是处于绝对弱势的,所以像我们这种普通人从市场上持续赚超额收益会非常难(即超出指数的收益),这也是我为什么只买了指数基金的原因。

对于大部分人来讲,可能某一天或者某个月跑赢了大盘会感觉自己很厉害,但是明年、后年会是这样么?我自己通常有个习惯,就是每年做结算的时候会简单统计一下收益来源,比如说今年我的总体超出大盘收益是70%,其中精选个股就占了50%,其他原因可能是通过行业配置、择时、杠杆期权期货对冲等等。坚持下来你才能发现你擅长的究竟是什么?

另外这里我还想展开仔细说一下,我看大家很多人都在玩期权期货,享受着标的物波动带来的大喜大悲,当然每一人情况不同,可能你用5万美金只是玩玩,赔光也只是你一个月的零花钱,但有很多人并不是,我希望大部分虎友还是能想明白怎么才能持续的从市场获取收益,而不是看了一张翻了几倍的盈利帖就开始白日做梦。期权期货的本意其实是大型基金做量化对冲常用到的工具,我举一个例子;

比如我发了一家私募,但募集我需要给我的投资人讲清楚我赚的究竟是市场的什么钱,假设我设立的追求绝对回报的私募基金,那我就需要把指数波动的风险对冲掉,具体做法是,我现在有1个亿,我用10%的资金做反向股指期货对冲,90%做正股增长,这样大盘下跌,我的期货是赚钱的,防范了系统性风险,指数大涨的话,只要我的选股足够好,涨幅比指数快就还是有正向回报,这是当时设立这种标的的本因。当然,有对冲肯定就会有失去,比如说大盘跌了还好,如果大涨,可能你的潜在收益会少很多,股指期货对冲掉的风险,也是机会。所以我现在很少用期货,秉持着“不开杠杆、不做空、不择时”的原则做基本面投资。

二、主观原因——没有形成具体的方法、策略,缺乏有效思考

由于家庭原因,我也曾经有幸见过几个不错的投资人,他们和我讲的是如果想要投资做的好,一定要想投资实业一样去买股票,所以我现在甚至未来也会继续坚持做深入剖析公司本身。但这种方法比较苦也很累,大部分人因为还需要生活和工作室很难长期做到的,何况如果本金不大又对投资本身没情绪,也不值得这样做,我反而推荐本金不大的朋友可以去尝试做指数基金,要知道美股的指数基金构成可是全球最佳,既然老虎给予了我们这样一个好的条件,我们为什么不用呢?

做投资要有好的策略,比如刚才我说的每年要复盘看自己的收益来源是哪里,想不清楚那就要反思了,不能赚糊涂钱,因为那是不可持续的。什么是好的策略?举个我自己的例子:

1、首先我不择时,因为据统计,判断一个人是否有精选个股的能力需要18个月,但判断是否有择时的能力需要54年,所以我常年保持在90%以上的仓位,并根据每月现金流大小做持续定投。

2、第二,我不做空,因为对我自己来说做空是非常难受的,既然不相信企业或者社区能变得更好,我即便是投资赚了钱又能怎么样?这其实是反人性的,我不想与他做对抗。

3、第三,不加杠杆。因为我观察了大概一百多家人们现在认为非常伟大的公司,没有一家是一条直线走到今天的,中间会有各种各样的挫折和困难,虽然你知道最终会很好,但加了杠杆就可能会死在黎明前,而这个黎明前的黑暗到底黑到什么程度不是人能事前判断的,它是通过当时市场情绪的悲观程度决定的,所以我不想把承担这种风险,自然不会加杠杆。

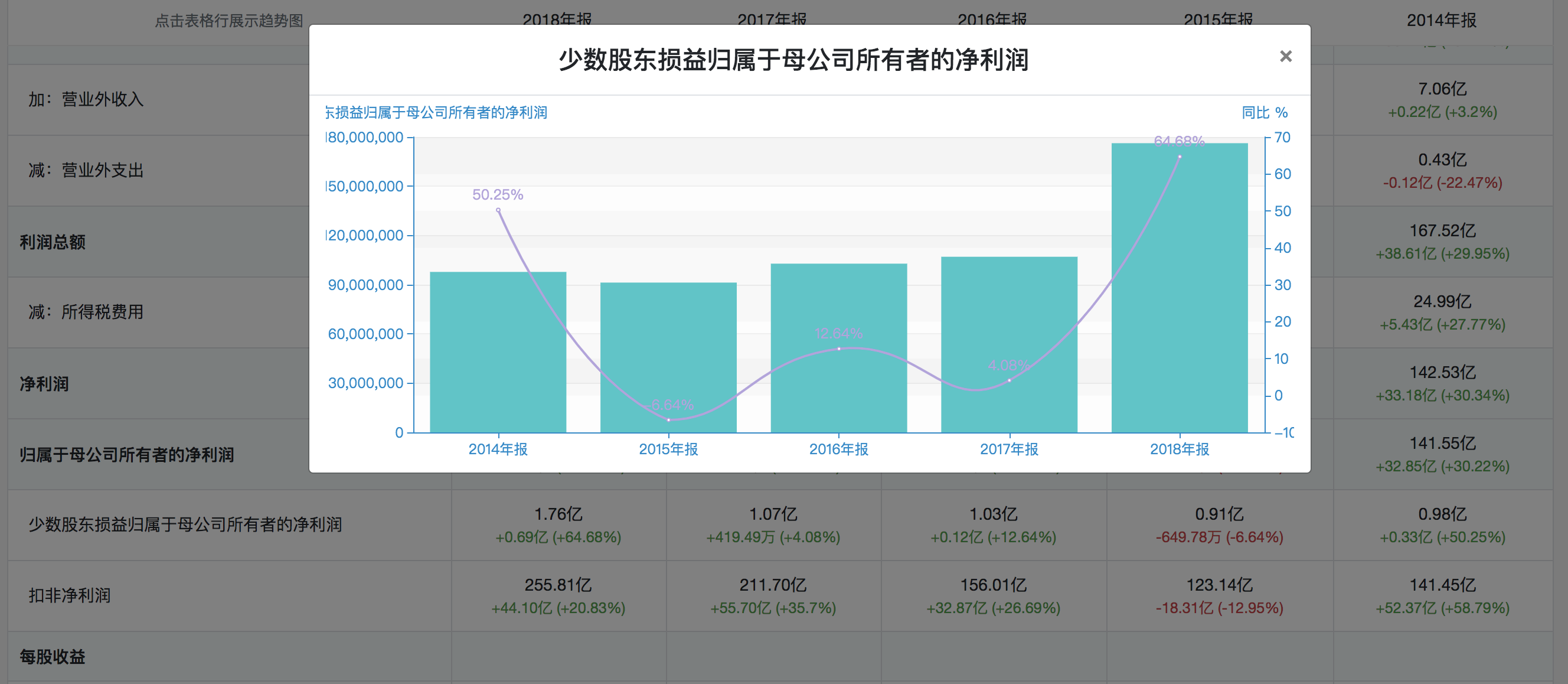

4、第四,选股的标准。太深入的我先不讲,但一个企业拿过来我首先会看它的自由现金流、看他过去起码5年以上的ROE、ROIC,一家不错的公司的ROE起码应该维持在15%以上,

也许会有人说,我从来不做基本面投资,那都是扯淡的,我就做技术。OK,今天先不谈技术到底能不能赚钱,就从我过去做技术炒股的时候的经历聊聊。

首先做技术分析你得现有一个系统,比如介入条件、仓位控制、止盈止损判断、投资心理建设(纪律性)、消息源获取。。。这些都要提前想好,还要做组合回测看看这个策略过去3、5、10年的收益有多少,如果很低,相信你也不敢用;如果有一半以上的胜率,你可能会尝试一下,但也不确定是否会长期有效。但现在很多虎友,请真诚的面对自己的内心,你做到了吗?如果没有,那现在的行为是不是在赌,如果是赌,那股市绝对不是个好地方,因为长期下来绝对是归零;如果做到了,还要想想后续的优化策略怎么调整,同样是很累的。

由于时间原因,今天先说这么多,等有空再写,如果有问题也欢迎留言。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

了解了