粗浅谈一下巴菲特的投资理念

最近A股的行情犹如过山车,经历一段疯狂上涨之后,本周开始进行调整。这波号称牛市的行情其实也只进行了9天。虽然不知道是不是牛转熊了,但是沪深两市成交额连续十二个交易日突破万亿元。

不知道各位小伙伴在这轮行情中有没有赚到钱。有些股民提前埋伏的可能有所收获,而有些新股民听到牛市再进场的可能毫无收益甚至出现了亏损。

对于一些老股民而言,这样的波动可能已经见怪不怪了。但是我相信很多小伙伴是听见很多自媒体大V高喊牛市后方才进场的。那么市场如此的大起大落可以说对新股民而言显得非常刺激了。大盘每日都是4%左右的波动,更不要说一些个股每天的波动都可能是10%。

对于这样的情况,我个人的建议是多看少动,不用太在意个股的趋势,多学习投资理念和交易技巧。过多的关注个股走势是毫无意义的。本次我会分享一些巴菲特的投资理念,非常适合新入市场的小伙伴。当然其实巴菲特的投资理念和投资方法让我写十篇文章都写不完,这次我会挑选一些对我影响比较大的,同时也比较适合新手学习的投资方法,让新手可以略窥价值投资之门。

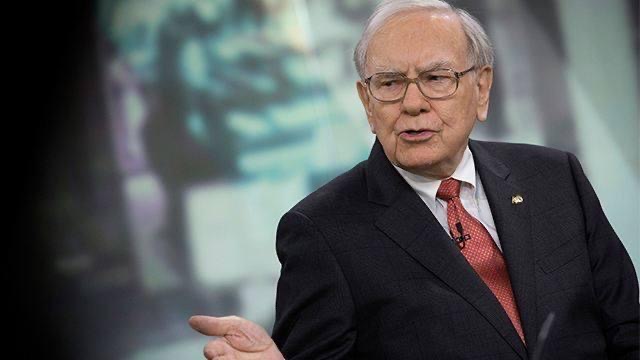

说到投资大师,第一大V必然是巴菲特,不仅在中国股民眼里,在全球投资界都是如此。对于价值投资者而言,更是言必称巴菲特。对于我而言,在投资路上对我影响最大的除了海明威就是巴菲特了。我本人读过《滚**》、《跳着踢踏舞去上班》、《巴菲特法则》和《巴菲特之道》等等书籍。其实巴菲特的投资理念并非非常晦涩难懂,甚至在一些人看来有些简单。其投资理论可谓是大道至简,朴实无华。

$亚马逊(AMZN)$ CEO杰夫贝佐斯看完巴菲特的投资理论后,问了他一个问题:“你的投资体系那么简单,为什么你是全世界第二富有的人,别人却做不到和你一样的事情?”

巴菲特回答说:“因为没有人愿意慢慢变富。”

护城河理论:

上世纪90年,巴菲特把自己的选股秘诀概况成护城河理论。他认为买股票要选择那些有护城河的企业,并超期持有即可以获得超额收益。

简单来说护城河理论是企业的竞争优势。这种优势可以持续的为企业创造价值,竞争对手很难模仿或超越,这种公司的代表就是$可口可乐(KO)$ 。另一种优势可能来源于多个方面,可能是先天优势,比如企业凭借地理位置或自然资源形成的优势,或专利权或特许经营资质(牌照)等等。

有些公司在初创阶段发展势头很迅猛,但经常一夜之间跌落神坛。但是拥有护城河的公司就不一样,即使遭遇短期股价波动,但是长期看来投资者依旧可以获得比较好的回报。换句话说,持有拥有强大护城河的公司可以安心持股,忽略短期股价波动。

我再举一个例子,拥有强大护城河的公司,$微软(MSFT)$ 。如今几乎大多数单位和个人都在使用微软开发的 Office 和 Windows 系统,而 word 和 excel 已经成为全球用户的通用工具,原因很简单,就是因为大家都在用。在这种情况下,即使竞争对手能很快推出一款文字处理软件或者表格软件,价格便宜一半,便捷程度提高5倍,也很难赢得市场。毕竟,你发给别人的 word 文档,也希望能在对方的电脑上顺利打开,而不希望给信息沟通造成障碍。所以微软的就拥有强大的护城河,即使是苹果MAC系统也无法打破。

值得注意的是,护城河也不是一成不变的。投资者需要时刻观察护城河壁垒的情况。通常侵蚀护城河的三个原因可能是技术变革、行业结构发生变化和一些企业烧钱抢占市场。找到了有护城河的企业,也不能高枕无忧,因为企业的护城河可能会受到侵蚀,如果客户不买账,就是信号。这就需要我们能尽早发现某种衰退信号,从而采取适当措施,避免损失,提高收益。

能力圈概念

能力圈就是指自己的能力范围。巴菲特一直强调,要在自己的能力圈内投资。每个人都有擅长的领域,有些人懂医药,有些人懂地产。自己懂的行业就属于自己的能力圈。对于不属于自己能力圈的公司,盲目的购买很可能遭遇亏损。

你一定听说过,巴菲特很少购买科技公司,经常有人因此质疑巴菲特落伍了,跟不上时代了。其实巴菲特有他的道理:科技行业变化太快,巨头的竞争优势可能瞬间瓦解,对他来说,这就是没有“护城河”啊。虽然互联网、高科技的个别公司回报惊人,但整体上失败的概率、挑选的难度都大得多。换句话说,科技股并不在巴菲特的能力圈之内。相比之下,巴菲特更喜欢买糖水、巧克力这种百年不变产品的公司,因为巴菲特看得懂这些公司。

当然了,近年来,巴菲特也投资了几家类似$IBM(IBM)$ 、$苹果(AAPL)$ 这样有科技属性的公司,但其实巴菲特在买入的时候,更看重的是它们长期不变的竞争优势和垄断地位。IBM是一家提供IT系统服务的公司,苹果更像是一家消费品公司。

很多人质疑巴菲特买入大举买入苹果是背离了自己的投资理念。其实在之前苹果高速增长的时候,苹果算是一只成长股。而如今的苹果随着硬件软件双核开拓营收,已经越来越像一家传统公司并且具有强大的护城河了。所以与其说巴菲特看懂了苹果,不如说苹果成长到符合了巴菲特的选股标准。

而IBM的回报是不太理想的,巴菲特也在2018年清仓这只股票,并且在多个场合亲口认错。这恰恰反证,即使股神走出能力圈,也会失败。

逆向思维

巴菲特最著名的一句话就是:“别人恐惧时我贪婪。别人贪婪时我恐惧。”

大多数人都会有从众心理,股市里更是这样,追涨杀跌,这恰恰是大众亏钱的原因。

巴菲特非常善于逆向投资,大多数股民不能忍受股价下跌带来的痛苦,中国股市里把卖出亏损的股票叫“割肉”,就特别形象。而在华尔街,大多数交易高手也会有“止损”策略,就是亏损达到多大比例之后就必须卖出,防止进一步的亏损。但是巴菲特却跟这些人都不一样。他一点也不害怕股价下跌,相反,股价下跌对他来说是好事,因为带来了买入的机会。巴菲特的字典里也从来没有“止损”两个字,他不需要股价来证明自己是不是正确。

几乎所有人都试图用最快的时间赚最多的钱,而巴菲特却在等待,等待好机会,等待好公司给他带来巨大的回报。耐心等待很痛苦,立即行动、立即得到结果才是符合人性的。但巴菲特正是怀着长期主义,抵御贪婪和恐惧,成为了游戏的胜利者。

总结

这次文章我粗略的介绍了一下巴菲特的三个投资思维。对于一些新入股市的小伙伴而言,从学习巴菲特的价值投资开始起步是最正统的入门教育。毕竟巴菲特是唯一一位靠投资成为世界首富的人。

现在很多人嘲笑巴菲特,晒出自己的收益率远超巴菲特。其实巴菲特创立的基金在规模只有1亿美金的时候,他投资组合的收益率可以达到年化50%。而如今管理5000亿美金的伯克希尔哈撒韦$伯克希尔(BRK.A)$ 时,自然不能轻易下注。与其有时间嘲笑巴菲特,不如多学习投资技巧和金融知识。很多投资者甚至分不清投资和投机的区别,也不懂资产定价模型,那么凭运气赚到钱终究会凭实力亏掉。

我的公众号是关于美港股打新的,也会分享一些投资理论和分析财经新闻。喜欢我的文章欢迎关注我的VX公众号:Rocky的投资笔记。

本文不构成且不应被视为任何购买证券或其他金融产品的协议、要约、要约邀请、意见或建议。本文中的任何内容均不构成在投资、法律、会计或税务方面的意见,也不构成某种投资或策略是否适合于您个人情况的陈述,或其他任何针对您个人的推荐。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- ReGorilla·2020-07-20巴菲特的那套对于小伞是学不来的,老巴能干预公司经营,这是最大的不一样,现在能让小伞捡的烟蒂真不多了1举报

- 价值投资为王·2020-07-21巴菲特确实牛,理论经久不衰点赞举报

- 陈玉歌·2020-07-22关注了点赞举报